En las últimas semanas, el Gobierno insiste en la necesidad de que vuelva a fluir el crédito para impulsar el crecimiento y la creación de empleo. Así, la ministra de Empleo, Fátima Báñez, insistió el lunes en que "lo mejor para el empleo es que llegue el crédito a las empresas, a las pequeñas y medianas empresas y a los autónomos porque ellos son los que crean empleo en España".

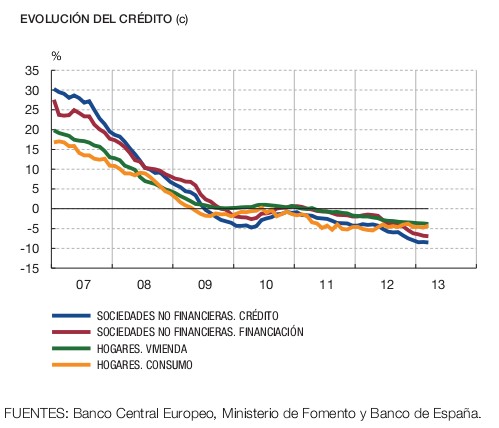

De hecho, esta es una de las demandas que el Ejecutivo de Mariano Rajoy defenderá en la cumbre europea de finales de junio, con el objetivo de que las autoridades comunitarias aprueben nuevos mecanismos para reducir la fragmentación crediticia que sigue experimentando la zona euro. Efectivamente, la financiación destinada a familias y empresas descendió un 5% interanual en el conjunto de 2012.

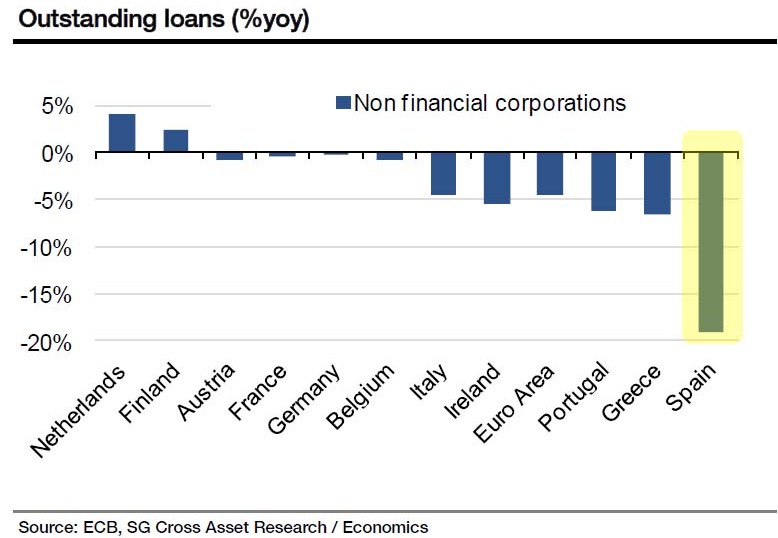

Esta contracción se está acelerando en los últimos meses, ya que el crédito de los hogares destinado a vivienda bajó un 4,2% interanual el pasado abril, los préstamos al consumo casi un 6%, aunque destaca especialmente el desplome del crédito a las empresas no financieras, con un retroceso próximo al 20% interanual, según los últimos datos del Banco de España (BdE), muy superior al descenso registrado en otros paises miembro de la zona euro.

De este modo, los datos ratifican que la política expansiva puesta en marcha por el Banco Central Europeo (BCE) no ha logrado reactivar la concesión de crédito a familias y empresas. La razón estriba, básicamente, en tres factores: la necesidad ineludible de desapalancamiento; la propia evolución de la recesión española; y los riesgos, aún latentes, de que algunos estados quiebren y se rompa el euro.

Depurar los excesos del pasado

En primer lugar, la corrección del exceso de endeudamiento de familias y empresas es, en cualquier caso, un paso necesario para sustentar la recuperación sostenida de la demanda interna, por lo que se trata de un ajuste ineludible, tal y como afirma el BdE en su informe anual 2012.

Y dado que, actualmente, la economía española se encuentra inmersa en una doble recesión y en mitad de sendos procesos de recuperación de la competitividad perdida y de reforzamiento del sistema bancario, ni el crecimiento, ni la inflación, ni la reestructuración de las deudas ofrecen "alternativas viables en el corto plazo" para recortar las ratios de apalancamiento del sector privado. "Su disminución, por tanto, está descansando mayoritariamente en la contracción de los flujos de crédito", añade.

De hecho, la entidad advierte de que, en el medio plazo, esta contracción seguirá siendo la "principal vía de corrección" del endeudamiento privado, dada la debilidad que seguirán experimentando las rentas (personales y empresariales), por lo que la recuperación del gasto por parte de familias y empresas "no se podrá apoyar tanto como en el pasado en la expansión de sus pasivos [deudas]", indica.

En definitiva, el BdE explica que la contracción del crédito forma parte del necesario proceso de ajuste emprendido por familias y empresas para sanear sus balances y, dada la actual situación de crisis, el ineludible desapalancamiento se traduce en menor crédito.

Menos demanda y menos solvente

El segundo factor a tener en cuenta es el desarrollo de la propia crisis española. "La debilidad de las perspectivas económicas incidió negativamente sobre la demanda de nuevos préstamos y sobre la calidad crediticia de los prestatarios", incide el informe del BdE. Es decir, por un lado, familias y empresas están tan endeudadas que no piden nuevos préstamos y, por otro, los bancos endurecen los criterios de concesión ante el creciente riesgo de impago que deriva de la recesión, la elevada tasa de paro y el importante sobreendeudamiento que sigue presentando el sector privado.

Aún así, dicha restricción afecta en mayor medida a las pymes que a las grandes empresas, debido a su mayor debilidad para superar las dificultades económicas. Así, el coste de los préstamos inferiores a 250.000 euros, utilizados habitualmente por las pymes, se ha encarecido en comparación con los de más de un millón de euros.

Además, si bien en términos generales la deuda de las empresas ha caído, el volumen de financiación ha aumentado en un porcentaje no despreciable de sociedades, pertenecientes a la mayoría de ramas productivas y tanto en las empresas pequeñas como en las de mayor dimensión. Según el BdE, "las sociedades que han experimentado un crecimiento del crédito se caracterizan por presentar, en promedio, una posición más saneada, niveles de rentabilidad más elevados y un mayor dinamismo de su actividad. Esto significa que el escaso crédito disponible se dirige en mayor medida "hacia empresas y sectores en una comparativamente mejor situación económica y financiera", lo cual es una señal positiva.

La zona euro sigue fragmentada

Por último, el tercer factor que explica la contracción crediticia española es la recapitalización bancaria y el riesgo, aún presente, de fragmentación del euro. Por un lado, el BdE considera que el impacto de la reestructuración bancaria no será muy significativo, ya que las entidades afectadas apenas representan un tercio de la cartera total de crédito y, además, el resto podría compensar esa reducción de préstamos. Sin embargo, uno de los puntos clave es el "notable" grado de incertidumbre que persiste sobre la zona euro, lo cual dificulta la financiación de parte del sector financiero español en los mercados mayoristas, a pesar de las medidas de liquidez extraordinaria adoptadas por el BCE.

"Los problemas de fragmentación de los mercados financieros impidieron que la orientación expansiva de la política monetaria se trasladara plenamente" a los costes financieros de familias y empresas, incide el BdE. A pesar de que las tensiones financieras se han relajado mucho desde el pasado agosto, "la incertidumbre sigue siendo alta y la situación no se ha normalizado completamente", advierte.

Por ello, según la entidad, la solución, más allá de nuevas medidas expansivas por parte del BCE, radica en que aumente la disponibilidad de fondos externos para la economía española, para lo cual es preciso "garantizar la sostenibilidad de las finanzas públicas, avanzar en medidas estructurales que estimulen el producto potencial y concluir el proceso de recapitalización, saneamiento y reestructuración del sistema bancario". Es decir, la receta para que, en última instancia, vuelva a fluir el crédito consiste en reducir el déficit público, impulsar reformas estructurales para potenciar el crecimiento y completar el ajuste del sistema financiero.