¿Cuántos impuestos paga? Esta pregunta es un misterio para muchos, ya que la complejidad y opacidad del sistema tributario nacional oculta la carga fiscal que realmente soportan los contribuyentes. En este sentido, el Día de la Liberación Fiscal, elaborado por el think tank Civismo, es uno de los indicadores más relevantes y claros que existen al respecto para conocer la pesada factura tributaria que pagan los españoles.

Así, un trabajador que ingrese 1.600 euros netos al mes, casado, con un hijo, coche y piso en propiedad, abonará un total de 15.963 euros al año para el pago de impuestos (directos e indirectos) y cotizaciones sociales, lo que equivale al 50,36% de su nómina real (31.696 euros). Es decir, trabajará para el Estado 184 días al año (hasta el 3 de julio). En concreto, destinará 3.578 euros en concepto de IRPF; 8.845 euros al año en cotizaciones sociales (la empresa abona 7.296 y el trabajador los 1.549 euros restantes); 2.147 por el IVA; 921 en Impuestos Especiales (alcohol, hidrocarburos, tabaco); y 471 en otros impuestos municipales y autonómicos (IBI, impuesto de circulación, etc.).

La calculadora de impuestos elaborada por Civismo permite a cada contribuyente descubrir su particular carga tributaria en función de su renta, lugar de residencia y circunstancias personales. El pago de impuestos indirectos es una aproximación, ya que resulta imposible conocer con exactitud el importe abonado en concepto de IVA al desconocer el consumo total efectuado a lo largo de un año, pero el cálculo es muy preciso en cuanto al pago de impuestos directos, cuyo núcleo es la fiscalidad sobre el trabajo (IRPF y cotizaciones sociales). Tan sólo ambas figuras logran recaudar cerca de 170.000 millones de euros al año.

La pesada fiscalidad sobre el trabajo

Pese a la importancia que tienen ambos tributos, muchos trabajadores desconocen qué proporción de su sueldo se queda Hacienda. El problema de fondo reside en la opaca tributación salarial. Las rentas del trabajo en España están triplemente gravadas a través del impuesto sobre la renta (IRPF, con distintos en función del sueldo), la Seguridad Social que paga el trabajador (6,35%) y la que abona el empresario (29,9%).

Sin embargo, tal y como explica el informe de la entidad, "la Seguridad Social es un tributo que el Estado intenta disfrazar u ocultar al contribuyente", ya que en su nómina no aparecen las cotizaciones sociales que aporta la empresa, equivalente al 29,9% del sueldo bruto (multiplicando por cinco la retención que se aplica al empleado). Dichas cotizaciones no figuran en la nómina, pero son "un impuesto más" por dos razones: en primer lugar, porque forman parte del coste laboral total (lo que realmente paga una empresa por un trabajador) y, en segundo término, porque ese dinero no se guarda en un cajón, ya que la Seguridad Social lo destina al pago de las actuales pensiones. Es decir, el Estado no ahorra ese importe como si se tratara de un seguro individual del contribuyente sino que lo gasta íntegramente mes a mes para pagar a pensionistas y jubilados.

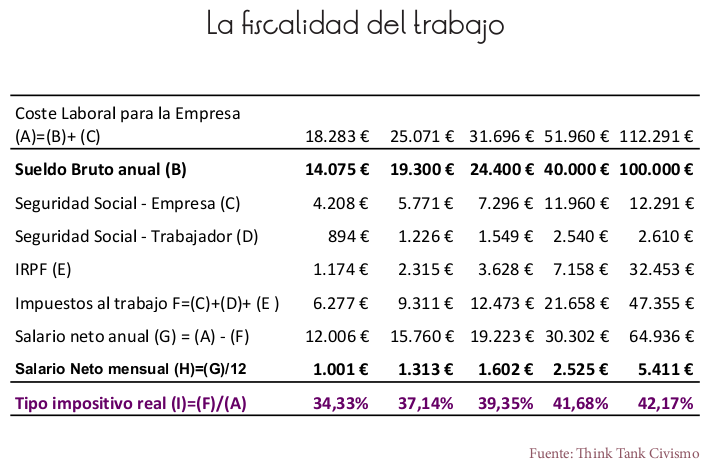

El siguiente cuadro resume el esfuerzo fiscal que soportan los trabajadores en función de su nivel de renta sumando los tres impuestos citados: IRPF y las cotizaciones que abona trabajador y empresa.

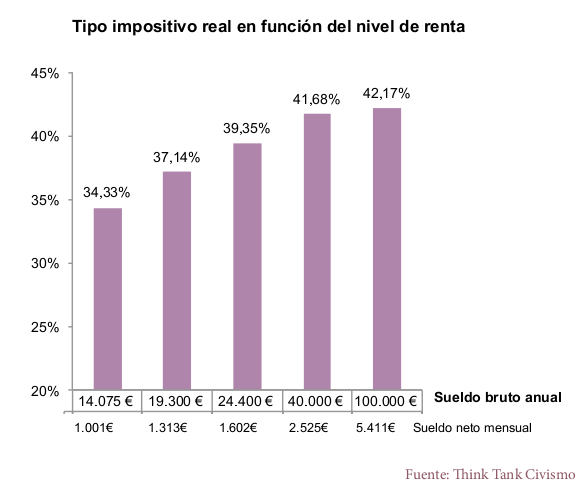

El sueldo más frecuente en España ronda los 1.000 euros al mes (12.000 euros netos al año divididos en doce pagas). Sin embargo, tal y como se observa en la primera columna de la tabla, la nómina real de los mileuristas (coste laboral), antes de abonar IRPF y cotizaciones, asciende a 1.523 euros al mes (18.283 euros al año). Es decir, la empresa abona un total de 1.523 euros al mes para que un trabajador ingrese 1.001 limpios en su cuenta. El Estado se embolsa 522 euros de la nómina mensual de un mileurista en concepto de IRPF y cotizaciones, el 34,33% de su sueldo.

Este porcentaje crece en función del nivel de renta. Por ejemplo, los trabajadores que ingresan 1.313 euros netos al mes (15.760 al año en 12 pagas) cobran en realidad 2.089 euros (25.071 al año), de modo que Hacienda les resta 776 euros mensuales (37,14% de su sueldo efectivo). Asimismo, los que perciben 1.602 euros netos (19.223 al año) ganan un total de 2.641, con lo que el pago de IRPF y cotizaciones asciende 1.039 euros al mes (39,35% de su sueldo).

Estos tres casos sirven para mostrar el esfuerzo fiscal que sufre la inmensa mayoría de asalariados, cuya renta neta oscila entre los 1.000 y 1.600 euros: Hacienda quita unos 780 euros mensuales a los trabajadores que conforman la clase media en España.

Las dos últimas columnas de la tabla muestran la fiscalidad que se aplica a rentas más altas: los que ingresan 2.525 euros netos (30.302 al año) cobran realmente 4.330 al mes (51.960 al año), ya que el Estado se embolsa 1.805 euros (41,68% de su sueldo); quienes disponen de 5.411 euros netos (64.936 al año) ganan en realidad 9.357 al mes, puesto que Hacienda le resta 3.946 euros (42,12% del sueldo total).

Carga fiscal media de casi el 40% del sueldo

Así pues, entre otros aspectos, se observa que la fiscalidad sobre el trabajo, además se de ser muy elevada (se come entre el 34% y el 42% de la nómina real), es menos progresiva de lo que se presupone inicialmente ya que, si bien los tipos del IRPF van desde el 13% hasta el 56%, el tipo impositivo real (sumando cotizaciones) apenas presenta una diferencia de ocho puntos porcentuales.

La razón estriba en la Seguridad Social. Las cotizaciones aplican un tipo único del 36,25% (el trabajador abona el 6,35% y la empresa el 29,9% restante), no se trata de un impuesto progresivo como el IRPF y, además, no se benefician de deducciones en función del nivel de renta. Sin embargo, se aplica un tope máximo, puesto que no se cotiza más allá de los 3.000 euros al mes. En consecuencia, según el informe de Civismo, una de las múltiples perversiones que presenta el actual sistema tributario es que al empresario "le sale más barato subir el sueldo a los trabajadores que más ganan que a las rentas más bajas, fomentando así el mileurismo".

Hay que reformar el sistema fiscal

Por último, según la entidad, los principios generales para que España disfrute de un "buen sistema fiscal", se resumen en los siguientes puntos:

- Proporcionalidad: cada persona debería pagar un porcentaje proporcional (no progresivo) de su renta, cumpliendo con la "equidad impositiva".

- Los impuestos deberían ser "previsibles": que no se establezcan de manera arbitraria, evitando las exenciones y deducciones en función de la fuente de ingresos u otros factores.

- El sistema no debería crear incentivos para eludir los impuestos (véase el caso Depardieu en Francia), aplicando una presión fiscal que no desincentive el trabajo y la inversión (tipos bajos).

- Tiene que ser sencillo para minimizar el coste de recaudación. En España una empresa dedica 167 horas al año para pagar impuestos, casi un mes de trabajo, mientras que en Suiza o Luxemburgo dedican tres veces menos.

- Estabilidad: la política fiscal debe mantenerse a largo plazo. Además, los cambios no pueden ser retroactivos.

- Bases tributarias amplias para que los tipos impositivos puedan ser moderados.

- Y que el sistema fiscal no restrinja el libre comercio.