Dentro de unas semanas conoceremos cómo han evolucionado los depósitos en el mes de febrero. Enero ya supuso una enorme caída aunque algunos defendieron que esta se producía por motivos estacionales (se gasta más en ese mes por la Navidad y disminuye el saldo "a la vista") lo cierto es que ya en ese mes la mayoría de los bancos adoptaron la "recomendación" del Banco de España de limitar sus intereses en sus cuentas remuneradas y depósitos, y por tanto es más que probable que parte de esta bajada provenga ya de este ajuste y se profundice en el mes de febrero.

Y es que desde que saltó la noticia son muchos los ahorradores que están buscando alternativas para sus dinero y las entidades financieras frenar su huida ofreciendo productos alternativos. Entre estos están destacando los "seguros de ahorro" un producto desconocido para muchos de los consumidores pero que puede ganar peso en este periodo de tipos bajos para los depósitos tradicionales. Pero, ¿qué es un seguro de ahorro?. Este es quizás el problema principal de este tipo de productos, las distintas posibilidades que ofrece la combinación de ahorro y seguro a distintos plazos, lo que le ha hecho muchas veces asociarse como un producto de previsión (más cercano a los planes de pensiones) cuando sólo una parte de estos si buscan un fin similar.

Parecidos y diferencias

Un seguro de ahorro es principalmente lo primero, un seguro y como tal no entra dentro de las garantías del Fondo de Garantías en caso de quiebra de la empresa que gestiona, a diferencia de las cuentas y depósitos a plazo fijo. Ello no significa que los productos cuya naturaleza es la de un seguro no sean seguros, en absoluto. Incluso podríamos decir que tienen un nivel de seguridad más elevado que los depósitos en determinadas entidades financieras. A través del contrato de seguro se asegura un capital y una determinada rentabilidad a un plazo fijado, por ello se suele establecer el pago de cantidades periódicas mínimas. A diferencia de la mayoría de los depósitos, la rentabilidad se acumula a la prima satisfecha, no hay abonos hasta su vencimiento y por tanto tampoco hay que hacer pagos o retenciones. La ventaja que si tienen estos productos es que ofrecen una rentabilidad asegurada (como los depósitos) y en estos momentos por encima de ellos, con un interés que supera con creces el de estos, incluso con ofertas alrededor del 4%. Además tiene la ventaja de ser un "seguro" y al destinar parte de nuestra aportación a una prima de seguro cubre supuestos como el fallecimiento con un capital adicional al aportado.

Pero también tienen obligaciones, siendo una fundamental, la de realizar aportaciones periódicas (por ello se les asemeja más a los planes de pensiones). Si es cierto que existen productos de "prima única" en el que inicialmente se aporta todo el capital, pero lo normal es que se establezca el pago de aportaciones periódica, mensual, trimestral, semestral o anualmente, generalmente con compromisos de cantidad mínima. También hay que analizar bien las condiciones en las que recuperar nuestro dinero antes del vencimiento. La recuperación no es tan sencilla y automática como en el caso de los depósitos, aunque generalmente se facilita casos como dejar de hacer aportaciones o retiradas parciales.

Información clara

Por todo ello una variable fundamental es el plazo, un producto con una duración de 10 años no cubre aspectos tan importantes del ahorro como el tener un "fondo de emergencias" o rentabilizar en el corto plazo nuestro dinero. Por el contrario, se convierten en buena alternativa si queremos "aparcar" nuestro dinero de forma segura pensando en el largo plazo como es la jubilación. La diferencia la vemos muy claramente en la amplia gama que ofrecen las compañías aseguradoras (los bancos que los ofrecen los hacen siempre a través de una aseguradora que pertenezca a su grupo), que van desde productos de previsión pura y dura, a inversiones más destinadas al corto plazo. Dentro de los primeros están los denominados PIAS (Planes Individuales de Ahorro Sistemático) dirigidos a personas con una edad a partir de 40 años que deseen realizar un ahorro pensando en el largo plazo con el objetivo de percibir ingresos complementarios.

Dentro de productos más de inversión, Mapfre oferta "Ahorro millón vida", producto de prima única (inviertes el capital al inicio de la operación) y cuya rentabilidad, sin riesgo, es mayor, cuanto mayor es el plazo. Es un producto que choca con el riesgo del "Ahorro dividendo vida" cuya rentabilidad viene vinculada a la evolución de una cesta de acciones y que se le asemeja más a un fondo de inversión pero con peores condiciones de liquidez. Mutua Madrileña ofrece un producto orientado a las aportaciones periódicas, Plan Ahorro Fácil, con un 4,25% garantizado hasta el 31/03/2013 y una rentabilidad media anual desde que nació el plan del 4,11%. Este producto permite decidir cuándo y cuánto quiere aportar en cada momento, y disponer de su dinero sin ningún tipo de penalización. Además la cobertura de seguro de vida de este producto permite que en caso fallecimiento se reciba una cobertura adicional de 1.200 euros. Zurich Top Interest, de la aseguradora Zurich ofrece una cobertura inferior en caso de fallecimiento, de 600 euros, con una inversión mínima de 6.000 euros. Es un producto a corto plazo (vence el 31 de octubre de 2016) pero con una rentabilidad anual no muy elevada, del 2,12%. Un producto adecuado para constituir un capital es la Cuenta Aegon que oferta esta entidad holandesa con una rentabilidad del 4% TAE durante los 4 primeros meses, que luego desciende hasta el 1,70% con un mínimo fijado por la compañía que nunca descenderá por debajo del 1%. Permite realizar aportaciones desde 50 euros al mes, decidiendo cuando realizarlas, paralizar pagos temporalmente o rescatar parte del fondo acumulado.

Estos son sólo una parte de los productos existentes en el mercado. Una gama muy amplia que permite que muchos ahorradores puedan encontrar en esta modalidad de seguros una alternativa al ahorro, pero que obliga a que estudiemos muy bien las condiciones para siempre elegir el que cubra en verdad nuestras necesidades sin ningún sobresalto.

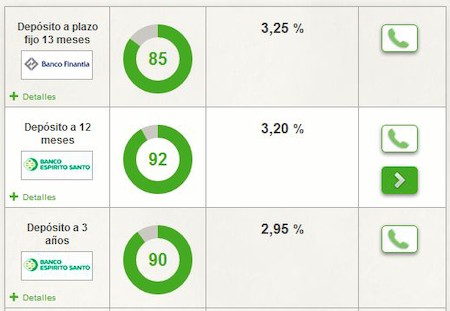

Click en la tabla para acceder a los mejores productos de ahorro