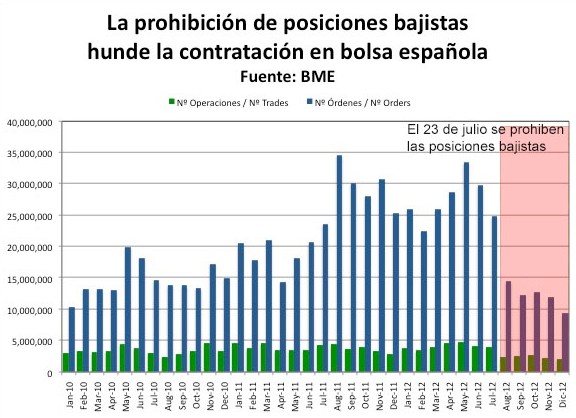

España se ha quedado prácticamente sola en la prohibición de posiciones bajistas a nivel europeo, después de que el pasado julio la Comisión Nacional del Mercado de valores (CNMV) decidiera restringir las operaciones a corto sobre todos los valores que cotizan en el mercado nacional. Esta medida, vigente hasta el 31 de enero -tras ser prorrogada-, ha afectado de forma muy sustancial al volumen de contratación del Ibex, es decir, al número de operaciones cruzadas y órdenes introducidas en el mercado electrónico español (SIBE). En concreto, el volumen de títulos negociados se ha hundido cerca de un 50% desde que se aprobó dicha prohibición, según datos oficiales de Bolsas y Mercados Españoles (BME).

De este modo, la guerra de las autoridades públicas contra los denominados especuladores se ha materializado en una significativa sequía en el Ibex. Se trata de un dato negativo, ya que el desplome de la contratación es señal de escasa atracción inversora, fuerte volatilidad e iliquidez.

Fuente gráfica: red social de inversores Unience

El pasado julio, en plena tormenta financiera y bursátil por las dudas sobre el rescate de España y la supervivencia del euro, la CNMV prohibió las posiciones cortas sobre todo tipo de acciones nacionales. Invertir a corto consiste, simplemente, en apostar a que un valor va a caer en su cotización en un período de tiempo determinado (normalmente reducido).

Por ejemplo: un operador cree que la cotización de la Compañía X va a caer. Entonces, pide prestadas unas acciones de esta compañía y se compromete a devolverlas en un par de días. Luego, las vende en el mercado a 100 euros por acción, su valor actual. Si el operador acierta y esta Compañía X cae de valor en la Bolsa (por ejemplo a 90), recompra las acciones y se las devuelve a su propietario, con una ganancia de 10 euros por acción. Pero esto es peligroso, porque si esta empresa comienza a subir en el parqué (a 110 euros por acción), también tendrá que comprar esas acciones para devolverlas y sufrirá la correspondiente pérdida.

Los gobiernos siempre acusan a los operadores a corto de "especuladores" y de tirar abajo los mercados, pero su función no es sólo negativa sino imprescindible para el correcto y sano funcionamiento del mercado bursátil. De hecho, este tipo de prohibiciones no han logrado, en ningún caso, frenar los batacazos bursátiles durante la crisis, ni en Europa ni en EEUU. Pese a ello, España es, actualmente, casi el único mercado afectado por la prohibición de cortos de todos sus valores, a la espera de que la CNMV decida prorrogar o no el veto a finales de enero.

Nula efectividad

La restricción decretada el pasado julio se adoptó bajo el argumento de que se trataba de una medida "cautelar" y de carácter temporal para frenar la "situación de extrema volatilidad que atravesaban los mercados de valores". Sin embargo, su efectividad ha sido nula a la vista de los resultados. El Ibex cerró 2012 en 8.167,5 puntos, un 4,7% menos que en 2011, acumulando una caída del 46,2% desde el cierre de 2007, situándose así en niveles de 2003.

El selectivo español fue el único de los principales índices internacionales que terminó el año en negativo y, si bien es cierto que repuntó con fuerza en la segunda mitad del año, desde su valor mínimo registrado a finales de julio (5.905,3 puntos), la subida no se debió a la prohibición de cortos sino a la fuerte relajación que experimentó el mercado de deuda español después de que el Banco Central Europeo (BCE) anunciara por esas fechas su intención de acudir al rescate de países mediante la compra de bonos en caso de que fuese necesario.

De hecho, la restricción de la CNMV no ha impedido el colosal hundimiento de ciertos valores durante 2012: Bankia (-89,1%), Abengoa (-85,4%), Banco Popular (-65%), Sacyr (-58,4%), FCC (-53,2%), Gamesa (-48,3%), Repsol (-35,4%) o Bankinter (-33,9%).

Sin embargo, sí se ha dejado notar, y mucho, en la contratación. La bolsa española registró un volumen efectivo de negociación de 701.007 millones de euros, un 24% menos que en 2011. Destacó, sobre todo, la caída de la actividad negociada en el mercado de órdenes (-34%), cuya importancia relativa en la contratación total retrocedió hasta el 54,9%, desde el 63,1% registrado en 2011, según datos de la propia CNMV.

Efectos negativos

Además, la prohibición de cortos está generando efectos negativos en el mercado español. En su balance de 2012, BME advierte de que "la restricción sobre la toma de posiciones cortas" pesa "negativamente sobre los volúmenes de negociación" y, por tanto, "son frenos a la liquidez". Este hecho es reconocido incluso por la propia CNMV en diversos estudios, tal y como señala BME. "La posibilidad de tomar posiciones cortas tiene más efectos positivos que negativos", ya que "proveen de liquidez al mercado, al igual que cualquier otra estrategia que canalice órdenes" de compraventa.

Además, "aumentan la eficiencia del mercado, en el sentido de que facilitan la correcta formación de precios, es decir, ayudan a que los precios recojan la nueva información disponible con prontitud". Por ello, el informe concluye que una prohibición "tan desproporcionada como la adoptada en España en 2012 pone en peligro la liquidez, eficiencia y credibilidad del mercado de valores español y refleja falta de confianza en los mecanismos de mercado", ya que genera "un coste muy alto en términos de deterioro de la liquidez y formación de precios".

Así pues, no es de extrañar que el el presidente de BME, Antonio Zoido, defendiera el pasado diciembre el levantamiento de las ventas a corto una vez que la banca nacionalizada recibiera el dinero del rescate europeo.

Impuestos, la nueva amenaza

Pero aunque la CNMV levantara el veto, una nueva amenaza se cierne sobre la bolsa española, esta vez en forma de nuevos impuestos sobre las transacciones financieras y bursátiles. España se ha sumado al grupo de países europeos que defiende la aplicación de una nueva tasa (del 0,1%, como mínimo) sobre operaciones financieras (repos, préstamos de valores, etc.) y compraventa de activos de todo tipo (acciones, bonos, notas, instrumentos del mercado monetario, participaciones en Instituciones de Inversión Colectiva y Fondos de Pensiones, productos estructurados, etc.).

Según la firma KPMG Abogados, su implantación tendrá efectos negativos en forma de mayores costes de capital, menor retribución en las inversiones o mayores comisiones en las transacciones. Además, produciría un efecto de deslocalización hacia territorios no sujetos al impuesto o hacia productos no gravados, así como nuevas restricciones crediticias e incluso una reducción del PIB, con el consiguiente aumento del paro.

Según los expertos, en el caso concreto de España el volumen de contratación de productos financieros sujetos al impuesto podría llegar a reducirse entre un 30% y un 50% en el largo plazo. Y ello, tan sólo para recaudar poco más de 1.100 millones de euros al año.