¿Qué es el Value Investing? Si tuviera que ofrecerle una definición breve, me quedaría con ésta: "El arte de comprar buenas empresas a buenos precios". O quizá otra todavía más breve: "El arte de invertir". Así, a secas. Porque de eso se trata: de invertir. Invertir como opuesto a especular. Invertir como sinónimo de propiedad. Sabias palabras las del padre del Value Investing, Benjamin Graham:

Una operación de inversión es la que, después de realizar un análisis exhaustivo, promete la seguridad del principal y un adecuado rendimiento. Las operaciones que no satisfacen estos requisitos son especulativas.

Y ojo, que no critico la especulación. Es más, soy un firme defensor de ella, ya que gracias a su acción disfrutamos de unos precios que incorporan de un modo mucho más eficiente el ingente volumen de información que llega a los mercados diariamente. Sin especulación/especuladores viviríamos en el país de la volatilidad, un mundo en el que los precios de hoy tal vez no se parezcan en nada a los precios de mañana. En definitiva, un mundo lleno de incertidumbre. Y ya saben, donde reina la incertidumbre no habita la inversión.

Y es, precisamente, por la falta de especuladores -o de buenos especuladores- por lo que todavía quedan grietas en el sistema. Grietas que un inversor "inteligente", como diría B. Graham, puede explotar en su propio beneficio. Decía lo de invertir como sinónimo de propiedad. Invierta con vocación de permanencia. Invierta convencido de que, tarde o temprano, las bondades del negocio justificarán, con creces, el precio pagado. Olvídese de los vaivenes del corto plazo y tenga en mente el sabio consejo de Warren Buffett:

Compre sólo aquello que estaría encantado de conservar aunque el mercado cerrara durante diez años.

Habiendo expuesto, a grosso modo, una posible definición de lo que conoce como Value Investing, déjeme ahora que profundice en sus características.

¿Qué tipo de inversor es el Value Investor?

Pensemos en la radio y en la frecuencia modulada (FM): un simple cambio en la frecuencia del emisor nos permite distinguir entre Es la mañana de Federico, Los 40 principales o Julia en la Onda. Pues bien, en los mercados no hablamos de FM sino de tipos de ineficiencia. Ineficiencia es la clave. ¿Y qué es ineficiencia? Sirve la siguiente foto como ejemplo:

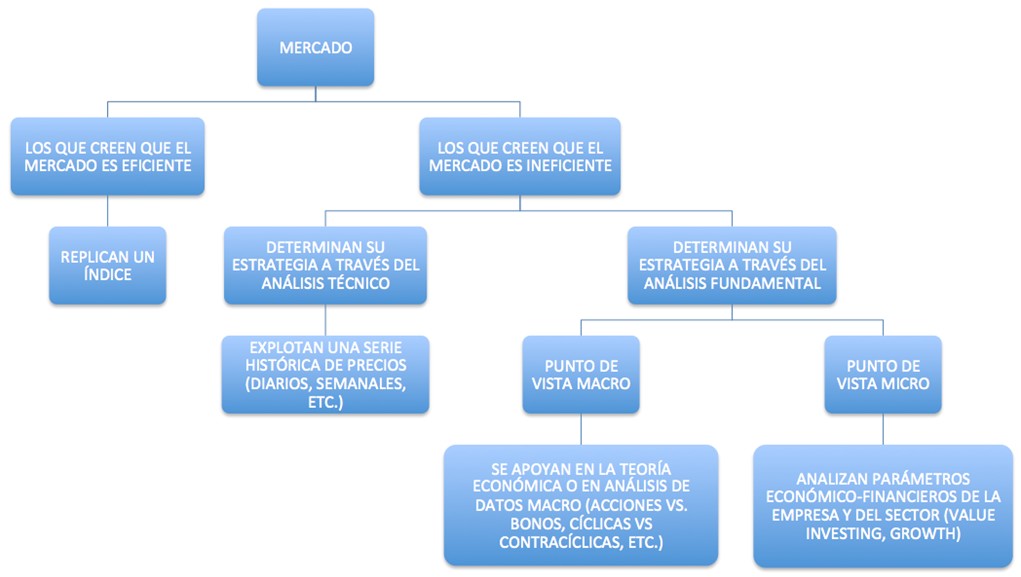

Evidentemente, esta foto es un montaje: no se vende un piso en plena calle Serrano por 50.000 euros. De ser cierto, el mercado inmobiliario de la capital española sería la muestra perfecta de un mercado muy ineficiente. Pues ya lo tienen: cuanto mayor sea el desfase entre el precio de un activo y su valor "real" -con todas las dificultades de llegar a eso que llamamos "real"- mayor será la ineficiencia del mercado en el que se ofrece ese activo. Lo mismo ocurre en la Bolsa: los precios no siempre dicen la verdad. O sí, o depende, dirán otros. Y es ese matiz, precisamente, el marca la diferencia entre un tipo de inversor y otro. Antes de seguir, échele un vistazo a este gráfico que he confeccionado:

La primera gran bifurcación es aquella que se produce entre quienes creen que el mercado es eficiente y aquellos que creen que no lo es. Los primeros dirían aquello de: "si no puedes con el enemigo, únete a él". Lo que traducido en términos bursátiles sería algo así como: "si no puedes batir a un índice, lo mejor es replicarlo". Desde luego, es la forma más tranquila de invertir. Pero claro, no tiene por qué ser la forma más rentable...

Dentro de los inversores que creen que es posible darle una colleja al mercado, podemos distinguir dos grandes bloques. Por un lado, los inversores que operan con el convencimiento de que el mercado es tremendamente ineficiente y que la propia cotización del valor -a la vista de todos- dibuja patrones que pueden ser explotados de forma consistente mediante el análisis técnico. Por otro lado, tenemos a aquellos inversores que, aun compartiendo la idea de que el mercado es ineficiente, creen que sólo puede obtenerse una ventaja sostenible sobre el mercado mediante el análisis de parámetros macro y microeconómicos; también públicos, como el caso de los precios, pero que requieren de un grado de especialización importante para ser manejados. Es el llamado análisis fundamental.

Y ya dentro de este último, si nos movemos en el escenario de los grandes números, esto es, dentro de la Macroeconomía, nos encontramos, precisamente, con los inversores Macro. Me viene a la mente ahora el famoso economista inglés John Maynard Keynes, que adoptó esta filosofía de inversión en sus primeros años como inversor movido por el convencimiento de que era capaz de anticipar el signo de la economía -eso sí, tras aceptar el fracaso no dudó en rectificar y saborear, con éxito, las mieles del Value Investing (escribí esto al respecto: Keynes era un apasionado del Value Investing).

Pero los grandes números son eso, grandes números. O tiene usted una buena teoría del ciclo o, de lo contrario, tiene todas las papeletas para pegarse una galleta de proporciones bíblicas. Si sigue interesado en la visión macro de los mercados, permítame un consejo: lea La Acción Humana, de Ludwig Von Mises. Todo lo demás es comenzar la casa por el tejado.

Si abandonamos el enfoque Macro y acercamos la lupa, nos adentraremos en el mundo de la Microeconomía, a saber, el mundo de la empresa y el sector al que ésta pertenece. Y ahí es donde opera el Value Investor: sólo invierte en empresas con buenos fundamentales. ¿Y qué es eso de buenos fundamentales? Pues un buen negocio desde el punto de vista económico (buenos márgenes), un buen negocio desde el punto de vista financiero (poca deuda) y un buen negocio desde el punto de vista de la gestión (gestores con una trayectoria reconocida). No hay más. Bueno, sí, que esté barata. Pero esto lo dejo ya para mis otros artículos...

Principios básicos del Value Investing

Permítanme que me calle y vuelva a dar voz a Benjamin Graham. Reproduzco, íntegramente, los cinco principios básicos del mítico inversor recogidos y re-expresados por Jason Zweig en el prólogo de El Inversor Inteligente. Esa obra maestra que todo Value Investor debería tener en su biblioteca (disponible en español y editado por Deusto). Aquí están:

Una acción no es un simple símbolo en una tabla de cotización o un pulso electrónico; es una participación en la propiedad de un negocio real, con un valor subyacente que no depende de la cotización de la acción.

El mercado es un péndulo que oscila constantemente entre un optimismo insostenible (que hace que las acciones sean demasiado caras) y un pesimismo injustificado (que hace que sean demasiado baratas). El inversor inteligente es un realista que vende a optimistas y compra a pesimistas.

El valor futuro de todas las inversiones es una función de su precio actual. Cuanto mayor sea el precio que se paga, menor será la rentabilidad que se obtenga.

Por mucho cuidado que se ponga, el único riesgo que ningún inversor puede eliminar por completo es el riesgo a equivocarse. Únicamente si se insiste en no pagar nunca un precio excesivo -el famoso 'margen de seguridad'-, por interesante que pueda parecer una inversión, se pueden minimizar las probabilidades de cometer un error.

El secreto del éxito financiero está dentro de la persona. Si se llega a ser un pensador crítico que no acepta ningún 'hecho' del mercado de valores como artículo de fe, y si se invierte con una confianza paciente, se podrá sacar un buen partido de manera sostenida.

Y el secreto no está en la masa... El secreto, tal y como afirma B. Graham, es convertirse en propietario de un buen negocio, aprovechar la volatilidad del mercado, buscar buenos precios, cubrirse con un buen margen, y paciencia, mucha paciencia.

Evidencia a favor

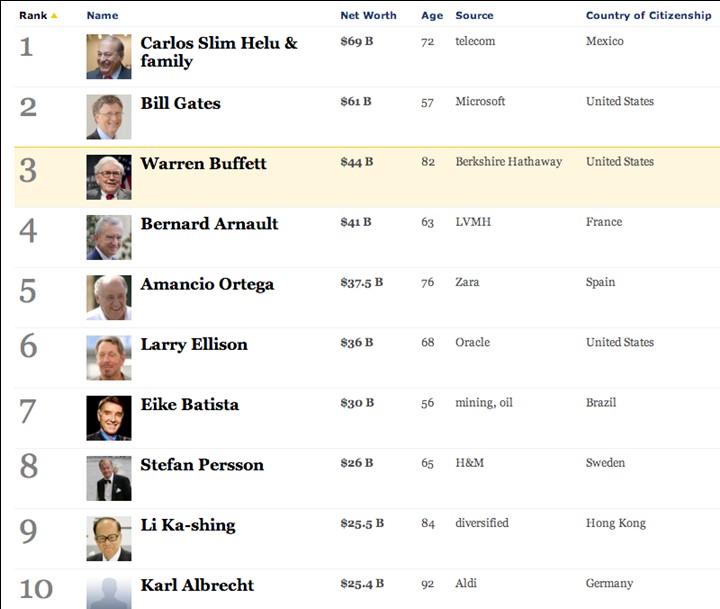

Si hablamos de evidencia, lo mejor no es hablar, sino, directamente, mostrar resultados. Pues aquí los tienen. Primero, la lista de las personas más ricas del planeta que publica Forbes:

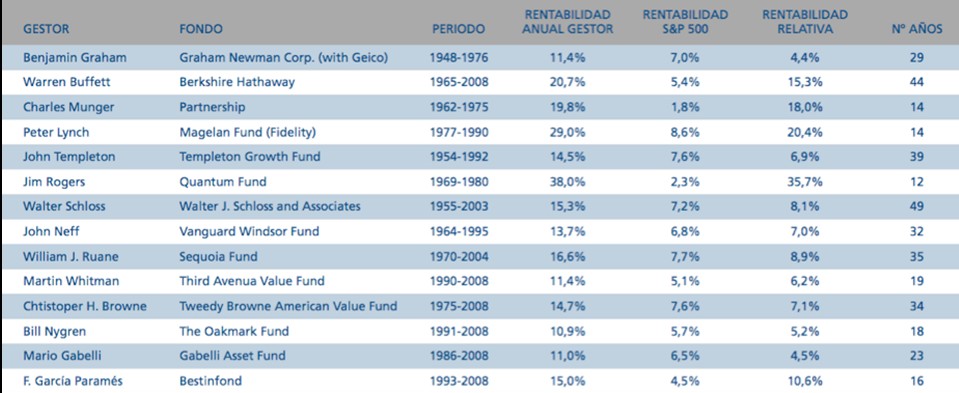

La medalla de bronce, con 44.000 millones de dólares, es para el Gurú de Omaha y dueño de la compañía Berkshire Hathaway, el mítico Value Investor Warren Buffett. Pero hay más. Les mostraba ya en otro artículo esta tabla, pero es que merece la pena volver a echarle otro vistazo. Disfrute, disfrute:

Si en 1968 hubiéramos confiado 10.000 dólares a Warren Buffet, gracias a la rentabilidad media anual del 20,7% alcanzada por el Gurú de Omaha en los últimos 44 años, disfrutaríamos hoy de un capital cercano a los 40 millones de dólares. No está mal, ¿eh?

La paciencia como virtud... y poderosa aliada

Si usted opta por el Value Investing y se abona a la paciencia, sepa que podrá contar con el mejor aliado posible. No sólo evitará incurrir en los errores típicos asociados a decisiones precipitadas o marcadas por la obsesión del timing, sino que podrá disfrutar de otros beneficios.

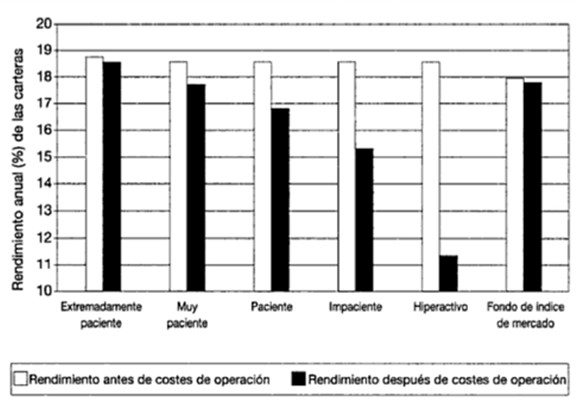

Así, por ejemplo, ser paciente implica realizar pocas operaciones de compra-venta de acciones. Y ya sabe: por cada operación se paga peaje. El corolario es evidente: menos operaciones, menos peajes. En un artículo anterior les hablaba de los tremendos costes asociados a la especulación (La inversión en Bolsa, como el vino, mejora con los años). Les rescato, precisamente, un gráfico de ese artículo:

La hiperactividad no sólo genera stress: genera unos costes brutales. Pero siendo paciente no sólo se evitará el mazo de las comisiones, también podrá mantener a raya al temido Fisco... ¿Se acuerdan que hace poco les hablaba del poder de la capitalización en mi artículo La Fórmula Secreta para hacerse rico en Bolsa: [Paciencia + Constancia] x N? El poder de la capitalización actúa como una bola de nieve: cuanto mayor es la bola, mayor es su efecto. Y claro, conforme usted va difiriendo el pago del impuesto -ya que las plusvalías no se hacen efectivas hasta el momento de la venta-, está permitiendo que la bola de nieve crezca a un ritmo mayor. En palabras de Groucho Marx: ¡Más madera!

Tenga claro que no es lo mismo pagar un 25% de las plusvalías generadas en cada uno de los años de su horizonte inversor -impidiendo que ese 25% entre en la máquina de hacer dinero que supone la capitalización-, que pagar, al final de ese horizonte y de golpe, el 25% sobre el total de las plusvalías acumuladas. Y aunque el desarrollo de los números lo dejo para un futuro artículo, le adelanto la primicia: con los tipos impositivos actuales, una inversión anual de 2.500 euros durante 25 años y una rentabilidad anual del 15%, la diferencia, por el efecto impositivo, entre variar posiciones año a año y mantener la cartera intacta a lo largo de esos 25 años supera los 125.000 euros. Como lo oye: ¡125.000€!

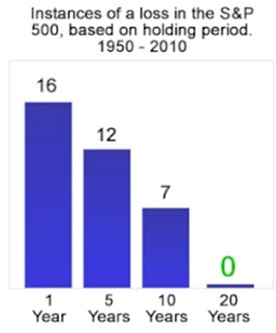

Pero es que eso no es todo: hasta la suerte parece estar del lado del inversor paciente -también les hablaba de ello en otro artículo (ver aquí)-. Vean sino este gráfico.

Pero es que eso no es todo: hasta la suerte parece estar del lado del inversor paciente -también les hablaba de ello en otro artículo (ver aquí)-. Vean sino este gráfico.

Éste es el dato: desde 1950 a 2010, en períodos en los que se mantiene la inversión en el índice S&P 500 durante 20 años (esto es: 1950-1969, 1951-1970, 1952-1971 [...] 1991-2010), el número de veces en las que se ha perdido dinero es cero. Por el contrario, si el horizonte temporal escogido hubiera sido de sólo un año, habría perdido dinero hasta en 16 ocasiones. No sé a ustedes, pero, a mí, esto del Value Investing me da buenas vibraciones...

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar todos los artículos del autor en su blog Value Street. También puedes seguirle en Twitter.