La banca española necesita recapitalizarse en 59.300 millones de euros. Ésta es la principal conclusión del informe de Oliver Wyman sobre el estado del sistema financiero español que han presentado este viernes en Madrid el secretario de Estado de Economía, Fernando Jiménez Latorre, y el subgobernador del Banco de España, Fernando Restoy.

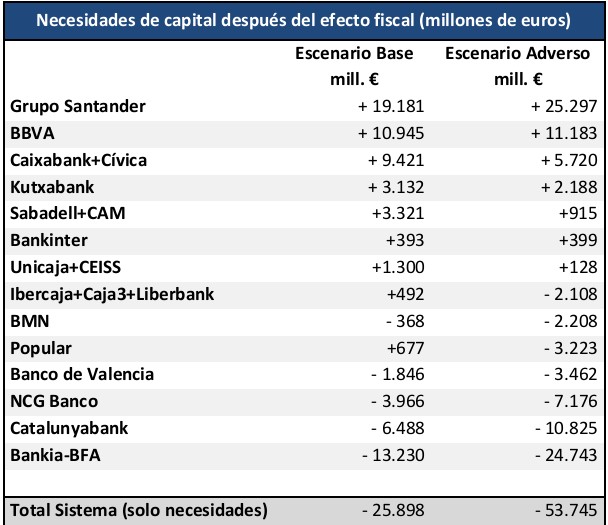

La cantidad es algo más baja, unos 53.745 millones, si se tienen en cuenta los procesos de fusión en marcha y los efectos fiscales. Eso sí, según ha indicado Jiménez Latorre, el préstamo que España pedirá a la UE para sanear la banca no tendrá que llegar a esas cifras (puesto que las entidades serán capaces de atraer capital por sus propios medios), sino que se quedará en el entorno de los 40.000 millones de euros.

En el análisis entidad a entidad, las mayores necesidades de financiación corresponden a Bankia con un total de 24.743 millones, seguido de Catalunyabank, con 10.825 millones y NCG Banco con 7.176 millones de euros. Las otras cuatro entidades que necesitan capital son Banco de Valencia (3.462 millones), Popular (3.223 millones), BMN (2.208 millones) e Ibercaja, Liberbank y Caja 3 (2.108 millones).

En el aspecto positivo, se encuentran los siete grupos bancarios que han pasado la prueba con más o menos margen. Desde el Gobierno han querido destacar que que dichas entidades representan más del 62% de la cartera crediticia del sistema bancario español. En esta situación, destacan Santander, BBVA, Caxiabank (incluida Banca Cívica) y Kutxabank, que superan con holgura los límites de estos tests de estrés nacionales. Tras ellos, Sabadell (con la CAM), Bankinter y Unicaja Ceiss también pasan la prueba.

Las cifras estimadas de necesidades de capital en el escenario adverso después del efecto fiscal se recogen en el siguiente siguiente:

El ejercicio presentado este viernes es la segunda parte del análisis presentado por Oliver Wyman y Roland Berger el pasado junio. Entonces, las cuentas se hicieron en conjunto, sobre todo el sistema financiero, mientras que ahora se han realizado entidad a entidad, pero el planteamiento es similar:

- Imaginemos que se ralentiza la actividad económica, crece el paro, se desploman los precios de la vivienda y hay una absoluta congelación del mercado del suelo.

- En ese caso, los bancos sufrirían mucho: los hipotecados empezarían a dejar de pagar, las empresas comenzarían a incumplir sus obligaciones y los promotores (los pocos que siguen sosteniéndose) directamente entregarían a las entidades cientos de solares sin ningún valor. Los activos del banco caerían y entonces éste tendría que tirar del capital para mantenerse.

- El interrogante al que tenía que responder Oliver Wyman es: ¿cuánto capital extra necesitan los bancos españoles para mantener un balance sólido incluso aunque se produzca ese escenario adverso?

En esto consiste básicamente un test de estrés: en plantearse si las cuentas son lo suficientemente sólidas como para soportar una evolución muy negativa en la coyuntura económica. En esta ocasión, el examen planteaba una exigencia de capital del 6% para el escenario adverso, que contempla una caída acumulada del 6,5% del PIB para 2014 (algo que el Gobierno considera que tiene menos de un 1% de probabilidades de que ocurra).

Las conclusiones

1. Las mayores deficiencias de capital (en torno al 86%) se centran en aquellos grupos bancarios participados mayoritariamente por el FROB: BFA-Bankia, Catalunya Banc, NCG Banco y Banco de Valencia. Estas cuatro entidades ya han comenzado a trabajar, junto con las autoridades nacionales y europeas, en los correspondientes planes de reestructuración.

2. Otros tres grupos bancarios necesitarían capital adicional en el escenario adverso contemplado. Estos son: Banco Popular, BMN y la fusión proyectada entre Ibercaja, Liberbank y Caja 3. Estas entidades presentarán sus planes de recapitalización en el mes de octubre para su aprobación por el Banco de España y por la Comisión Europea. En función de éstos, se determinará, en su caso, la necesidad de ayuda pública y la cuantía de la misma.

3. Siete de los grupos considerados, que representan un 62% en términos de cartera crediticia analizada del sector, superan el capital mínimo exigido: Santander, BBVA, CaixaBank, Kutxabank, Banco Sabadell, Bankinter y Unicaja-CEISS. Estas entidades no requerirán, por lo tanto, capital adicional incluso en un escenario macroeconómico muy desfavorable.

La recapitalización

Según destaca el Banco de España, "las necesidades de capital identificadas en el ejercicio no representan la cifra final de ayuda pública a la banca". Esta ayuda podría ser "significativamente inferior", pues se determinará una vez tenidas en cuenta las medidas previstas en los planes de recapitalización a presentar por las entidades al Banco de España en el mes de octubre. Por ello, el organismo incide en que las necesidades estimadas de capital que recoge el informe de Oliver Wyman para diversas entidades "no coincidirán, en general, con el volumen requerido de ayuda pública para su recapitalización".

Así, la posible diferencia entre la necesidad de capital evaluada en la prueba de resistencia y la ayuda pública finalmente necesaria vendrá dada por las acciones que las entidades incorporarán en sus planes de recapitalización:

- Enajenación de activos.

- Captación de capital que pudieran obtener de manera privada en los mercados.

- Asunción de pérdidas por los tenedores de instrumentos híbridos o subordinados en el marco del Real Decreto Ley 24/2012.

- Transmisión de activos al banco malo.

Las declaraciones

Jiménez Latorre y Restoy han querido destacar el carácter "extremadamente riguroso" de las pruebas, que se han realizado con un importante "grado de severidad" y siguiendo con "rigor unos importantes mecanismos de gobernanza". En este sentido, han destacado que han colaborado en la elaboración de los estudios "Oliver Wyman, las cuatro grandes auditoras (Deloitte, Ernst&Young, PwC y KPMG) y seis sociedades de tasación. Han trabajado 400 auditores que han analizado unas 115.000 operaciones de crédito".

El segundo elemento que sirve para comprobar el rigor con el que se ha trabajado es el de los escenario contemplado: "El escenario adverso supone caída del PIB del 6,5% en los próximos 3 años (el FMI pronostica un 2%), algo que tiene una probabilidad extremadamente baja. Incluso en ese caso, las probabilidades de impago con las que se trabaja son varias veces superiores a los ratios de morosidad actuales".

¿Se mantendrán las fusiones en marcha?: "Las entidades afectadas han manifestado que trabajan en esa dirección. Eso sí, la naturaleza y el calendario deberá ajustarse a estos resultados". En esta cuestión, Jiménez Latorre ha apuntado a que no habrá unión entre dos entidades en una situación difícil: "No está en la voluntad de las autoridades provocar operaciones de entidades vulnerables".

El banco malo: "Se presentará la semana que viene. El perímetro será el crédito inmobiliario promotor y el criterio de selección será específico. El precio de transferencia será conservador. El MoU de Bruselas habla de valor económico, lo que tiene distintas interpretaciones. Vamos a intentar que genere una rentabilidad que atraiga suficiente interés inversor del sector privado. Se aproximará al precio de valor de mercado. No el valor de equilibrio en el largo plazo, sino en las condiciones actuales".

¿Por qué los requisitos de capital son sólo del 6% cuando la nueva norma internacional exige el 7%?: "El capital es un colchón para hacer frente a las situaciones adversas. Lo lógico es consumir parte del capital. En todo caso los colchones son muy elevados. Lo requerimientos regulatorios actuales son muy inferiores. Es la técnica estándar en los ejercicios de estrés".