Los mercados europeos han vuelto a registrar este miércoles una jornada de gran incertidumbre y temor ante las nuevas alertas surgidas en las últimas horas sobre la posible salida de Grecia del euro. El Eurogrupo ha instado a los países miembros a preparar planes de contingencia individuales para afrontar dicha situación, al tiempo que las instituciones europeas estudian cómo limitar su impacto en el seno de la Unión Monetaria. En concreto, el BCE lleva ya algún tiempo preparándose para esta eventualidad. La entidad monetaria ha creado un comité de crisis dirigido por el miembro alemán del comité ejecutivo del BCE, Jörg Asmussen, para ocuparse del tema Grecia, según el diario alemán Die Zeit.

El miedo existente se ha reflejado en tres indicadores muy concretos: los principales índices europeos han caído más de un 2%, destacando Milán (3,68%) y Madrid (3,31%); la prima de riesgo de los países del sur ha subido con fuerza, la italiana roza los 430 puntos y la española volvió a superar los 480; el euro, por su parte, se ha desplomado hasta la cota de los 1,25 dólares, el nivel más bajo en 22 meses.

Sin embargo, más allá de los indicadores bursátiles, uno de los datos más relevantes se ha producido en el mercado de deuda. Y es que, Berlín se financia ya prácticamente gratis. El Tesoro alemán ha colocado este miércoles 4.555 millones de euros en deuda con vencimiento a dos años a un interés histórico mínimo del 0,07%. Por su parte, la Agencia Federal de Gestión de la Deuda ha colocado 1.291 millones de euros en bonos con vencimiento en 2023 ligados a la inflación, denominados linkers, por los que el interés medio se situó en el -0,24%, lo cual significa que los inversores están dispuestos a pagar con tal de poner su dinero a buen recaudo. De hecho, la rentabilidad del bono alemán a 30 años se ha situado, por primera vez, por debajo del 2%.

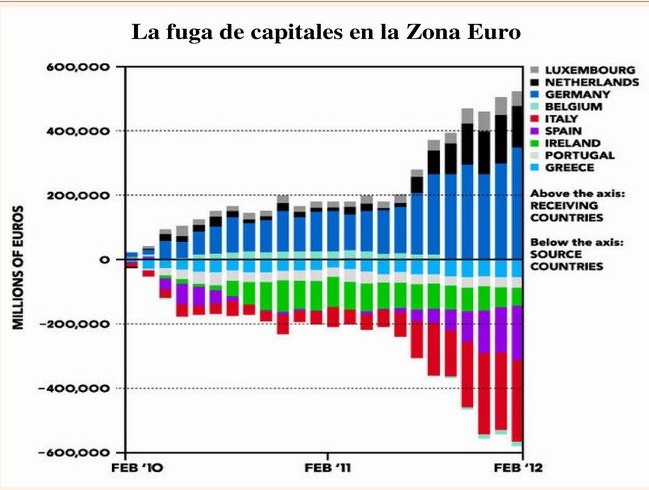

Este indicador ratifica la huida de los inversores europeos hacia uno de los activos que, tradicionalmente, se considera más seguros -la deuda germana-. La incertidumbre desatada ante la situación griega, unida a las dificultades que atraviesan los países periféricos del euro, han provocado a lo largo de los últimos meses una creciente huida de los inversores internacionales desde los países periféricos hacia el núcleo de la Unión Monetaria, encabezada por Alemania. Este fenómeno ha sido incesante desde el estallido de la crisis de deuda en 2010, pero el agravamiento de la situación helena y su posible salida del euro ha hecho que éste se acelere y extienda con fuerza en los últimos tiempos.

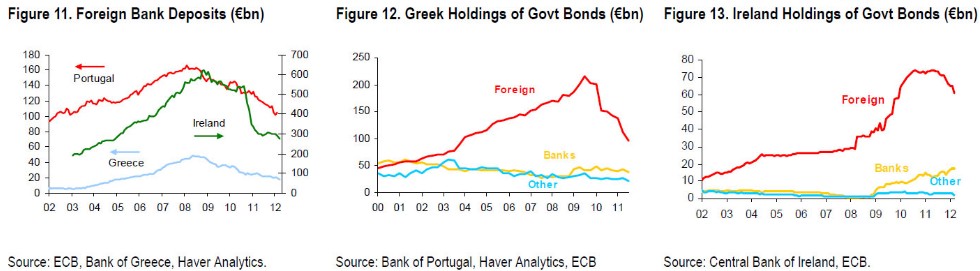

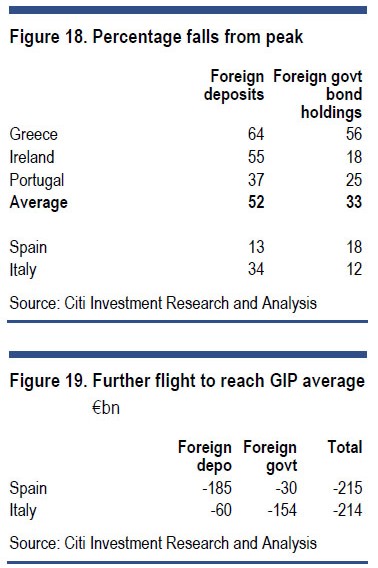

En una reciente nota interna de Citigroup, el analista de la entidad Matt King pone sobre el tapete este proceso. "Los depósitos de extranjeros en Grecia, Irlanda y Portugal se han reducido un promedio del 52%, mientras que las tenencias de deuda pública por parte de inversores foráneos han bajado un 33% desde sus máximos". En concreto, los depósitos de extranjeros en Grecia han caído un 64%, en Irlanda un 55% y en Portugal un 37%; las tenencias de bonos por parte de foráneos se han reducido un 56% en Grecia, un 18% en Irlanda y un 25% en Portugal.

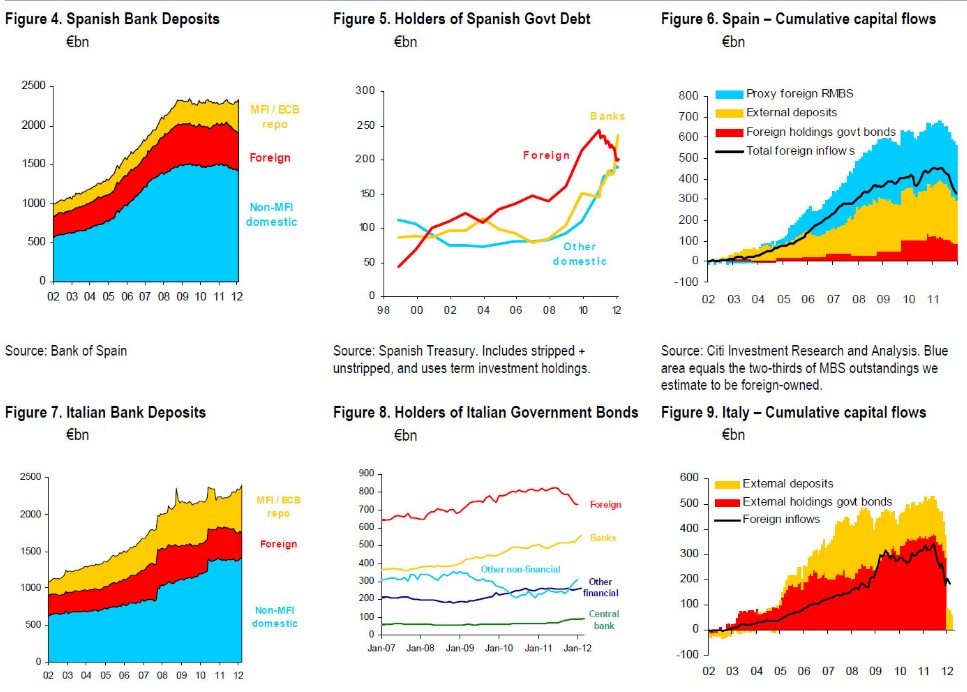

Pero España e Italia no son ajenas a este fenómeno. España ha registrado una fuga de capitales extranjeros por valor de 100.000 millones de euros en 2011, mientras que en el caso de Italia esta cuantía asciende a 160.000 millones, entre retirada de depósitos y venta de deuda pública y bonos corporativos. En ambos casos, estas cifras equivalen al 10% del PIB, respectivamente: en Italia, la caída de depósitos foráneos asciende al 34%, en España al 13%; asimismo, los extranjeros han reducido un 12% su exposición a deuda italiana y un 18% a deuda española.

La fuga se podría acelerar

Sin embargo, la entidad advierte de que esta fuga de capitales se podría acelerar en los próximos meses, hasta el punto de que si España e Italia siguen la senda de los países rescatados, la fuga en el caso español sumaría otros 215.000 millones y 214.000 millones, respectivamente. En el caso de España se acentuaría la fuga de depósitos, y en el de Italia la venta de bonos.

Aunque se trata de cuantías considerables, si esta salida se produce poco a poco no representaría ningún problema sustancial. No en vano, Citi recuerda que "los bancos de Portugal han logrado sustituir la fuga de depósitos extranjeros con nacionales", mientras que el BCE, con sus compras, ha logrado atenuar la venta de bonos por parte de los inversores. El problema es que "el deterioro económico, las rebajas de rating y, sobre todo, la salida de Grecia", muy probablemente, hará que esta salida de dinero aumente y se acelere en los países periféricos a lo largo del año, advierte la entidad.

No es la única. La agencia de calificación Fitch ha señalado este miércoles que la proporción de deuda pública en manos de inversores no residentes continuó descendiendo en España en el primer trimestre de 2012, y prevé que esta tendencia se prolongue durante los próximos meses. En este sentido, explica que este cambio en la base de inversores sigue una evaluación similar a la que tuvo lugar en Irlanda, Portugal y Grecia, los tres países de la eurozona rescatados, y refleja una "mayor aversión de los inversores" a los mercados de deuda periféricos.

El BCE sustituye al capital privado

Fitch señala que la marcha de los inversores internacionales de España e Italia se ha producido en un periodo en el que los bancos financiados por el dinero barato del Banco Central Europeo (BCE) han sustituido a estos inversores institucionales internacionales. "El BCE ha cumplido una triple función de proporcionar financiación a los bancos, permitiéndoles aumentar las compras de deuda soberana para reemplazar a los inversores no residentes, apoyando la balanza de pagos de estas economías", subraya.

Es decir, la fuga de inversores internacionales se ha visto compensada por los significativos flujos procedentes del Eurosistema de bancos centrales, reflejando el creciente uso de la liquidez del BCE por parte de las entidades españolas e italianas. Todo ello se refleja en los fuertes cambios que viene registrando el sistema de pagos intraeuropeo (Target 2) desde el inicio de la crisis.

El Target 2 es el sistema de compensación de pagos ente los bancos centrales de la eurozona. Tal y como explica Luis Garicano, destacado miembro de Fedea, lo que ocurría hasta 2007 en España era lo siguiente:

Yo, que soy muy pijo, me quiero comprar un Porsche Cayenne (os imaginaréis que ni loco) que cuesta 66.000 euros. Voy a mi banco y les pido un crédito por 60.000 euros, dado que estoy seguro de que el precio de mi casa va a subir un 300% en los próximos 10 años. Antes, el banco iba al mercado de capitales y pedía un crédito al Credit Suisse.

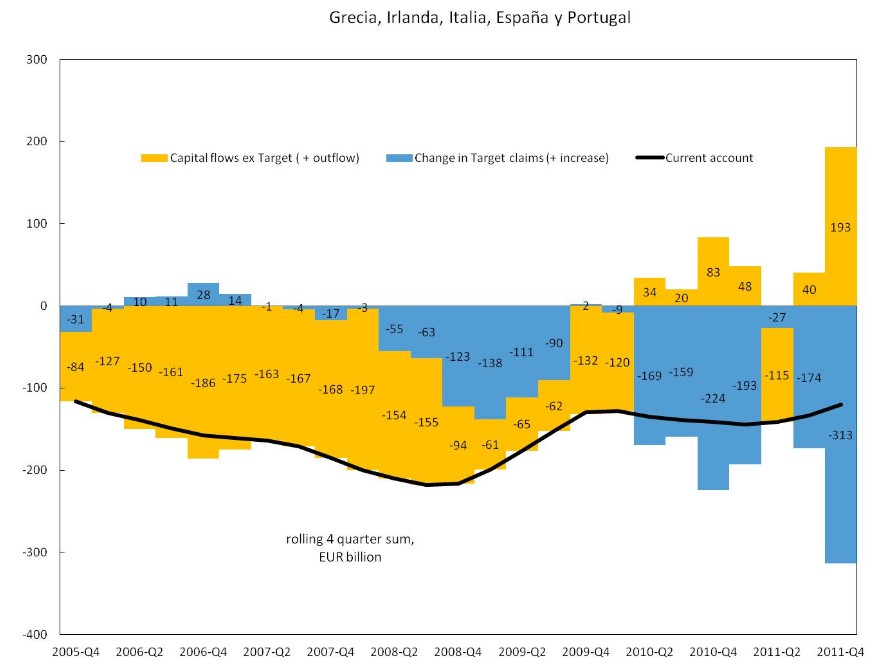

Es decir, el capital privado cubría las necesidades financieras de la economía. España, al igual que el resto de periféricos, vivía por encima de sus posibilidades y, como resultado, tenía que pedir crédito al exterior. Este desequilibrio se refleja en el déficit por cuenta corriente (línea negra en el gráfico) que, hasta 2007, era financiado con capital privado (color naranja).

Pero desde 2007 este mecanismo se ha frenando poco a poco. "Los extranjeros empiezan a reducir su inversión, primero un poco, hasta que, en el 2010 [con el estallido de la crisis de deuda europea], los flujos se invierten y vemos importantes salidas netas de capitales". Es decir, desde entonces, "los extranjeros se están llevando su dinero a su casa", añade Garicano. El capital privado (naranja) va desapareciendo progresivamente. ¿Y cómo se financia ahora el déficit por cuenta corriente? A través del Target 2 (color azul).

Ahora no hay flujos de capitales privados hacia España. Así que mi banco, usando mi crédito como colateral, va a pedir dinero al Banco de España [...] La política del BCE es que los Bancos pueden conseguir tanta liquidez como quieran si tienen colateral [...] El Banco de España, como resultado, pide "dinero" al BCE, y tiene una cuenta dentro del balance que es la Cuenta Intra-eurosistema (Target 2).

Por decirlo de otro modo, ante la falta de financiación privada, el BCE está ejerciendo, a través del Eurosistema, de prestamista de última instancia, financiando a los bancos de los países deficitarios del sur con los saldos positivos (superávit por cuenta corriente) de las economías del norte.

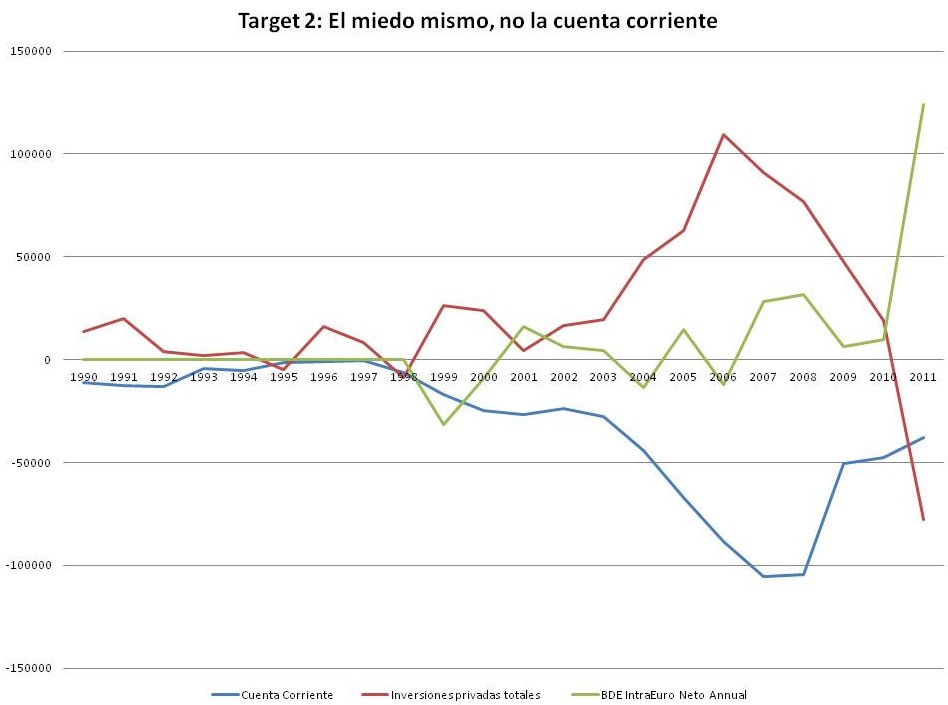

Pero no sólo para financiar ese déficit por cuenta corriente sino también para compensar la salida de capitales que se está produciendo en los periféricos, de forma que el BCE sustituye a los bancos y otros prestamistas que financiaban al Estado y al sistema financiero. El BCE ha asumido su papel de prestamista de última instancia: la financiación del Eurosistema -Target 2- (línea verde) compensa el déficit por cuenta corriente (azul) y la caída de las inversiones extranjeras (roja), tal y como muestra el siguiente gráfico referido a España.

Lo mismo ocurre con el conjunto de los periféricos, pidiendo en masa dinero prestado, cuya procedencia deriva en gran medida del todopoderoso Bundesbank alemán. Y es que, por ejemplo, cuando inversores y ahorradores huyen de Grecia y depositan su dinero en un banco alemán, esto también se refleja en el Target 2. El fuerte aumento de los activos del Bundesbank muestra claramente cómo el dinero huye del sur para refugiarse en el norte.

Fuente: el Blog Salmón

Planes de contingencia

Según Citi, si Grecia sale del euro la fuga de capitales se acelerará en los periféricos, de ahí que las instituciones trabajen en planes de contingencia para frenar el impacto. Entre otras medidas, se baraja la creación de un fondo de garantía de depósitos a nivel comunitario. Fitch, por su parte, cree que, si es preciso, el BCE y el Fondo de Rescate permanente inyectarán liquidez de forma masiva para dar tiempo a los soberanos a implementar las medidas de consolidación y las reformas estructurales, y así animar a los inversores internacionales a volver.

Pese a ello, advierte de que si esto no ocurre y no se logra compensar la marcha del capital foráneo, se reducirá aún más la capacidad del crédito, poniendo bajo presión los costes de endeudamiento y forzando un ajuste económico más rápido, "lo que agravaría los problemas económicos de España e Italia".