Uno de los privilegios de los que disfruto en esta vida es el poder compartir palabra con Juan Carlos Gómez Sala, Catedrático de Economía Financiera de la Universidad de Alicante y mentor académico de quien aquí les habla. Precisamente, en nuestra charla más reciente, me sugirió un posible tema para un artículo. Dicho y hecho. Desde aquí, mi agradecimiento por haberme facilitado el material en el que se basa.

Gracias a los profesores David Chambers y Elroy Dimson (Cambridge Judge Business School y London Business School, respectivamente), tenemos disponible en la red un interesantísimo trabajo en el que se analiza el perfil inversor del célebre economista John Maynard Keynes: Keynes the Stock Market Investor. En concreto, los autores analizan la mentalidad inversora del economista a través de los datos del fondo del King’s College de Cambridge, del que Keynes era gestor.

Y mire usted por dónde, Lord Keynes era un amante del value. Destacaría las siguientes facetas de su actividad como inversor:

El sector financiero, ni en pintura

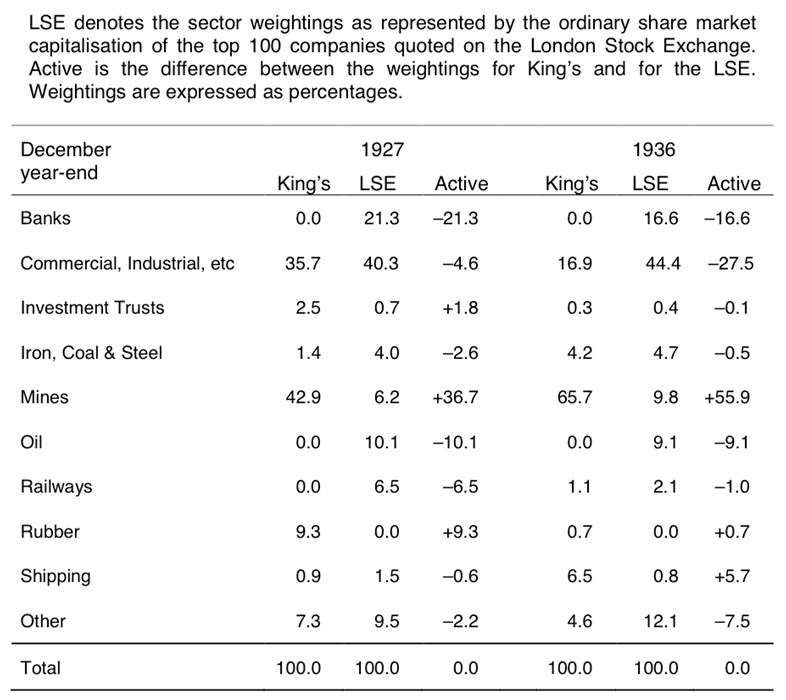

La siguiente tabla nos muestra la composición de la cartera del fondo del King’s College (columna King’s) para dos años bien distintos: uno previo al crash del 29, el 1927; y otro posterior, el 1936. La primera fila de la tabla es reveladora: 0% de exposición a bancos en los dos períodos.

Y no me digan que no es curioso. Aquél que rivalizó con Hayek parece que asumió como suyos los principios de la Escuela Austriaca, mostrando sus recelos sobre el sistema financiero vigente. Ni la creación de la Reserva Federal de los EEUU, allá por el año 1913, ni la idea de abolir el patrón oro en Gran Bretaña en 1931 y en los EEUU en 1933 fueron del agrado de Keynes...

Huye de la diversificación

La misma tabla nos proporciona otro dato de interés: la escasa diversificación de su cartera al mando del King’s College. En el año 1927, casi el 43% de su cartera se concentraba en el sector de la minería -cuya definición, según la tabla, excluye hierro, acero y carbón-. Este patrón se reivindica con más fuerza, si cabe, en 1936, donde ese mismo sector aglutina ya más del 65% del capital del fondo.

Por lo visto, Keynes tampoco suscribiría el tótem de las Finanzas Modernas, la diversificación -recordemos que falleció en 1946, años antes de la publicación del Portfolio Selection de Harry Markovitz en 1952, uno de los pilares de la Teoría Moderna de Carteras.

Mentalidad 'contrarian'

Hay que recocerle al economista británico su espíritu rebelde y su empeño por huir del redil. No en vano, fue pionero en la elección de la renta variable (equity, en inglés) como componente de referencia en su cartera. Así, por ejemplo, a finales de los años 30, el peso de la renta variable en las carteras de las compañías de seguros británicas representaba, únicamente, el 10%.

Y fue esa actitud disconforme con el consenso general la que le llevó a diseñar una cartera de inversión con unos pesos sectoriales radicalmente distintos a los que otorgaba el mercado por aquel entonces. Volvamos la vista, nuevamente, a la tabla anterior y centrémonos en la comparativa entre los pesos de la cartera del fondo del King’s College y el mercado londinense -los pesos de este último se obtienen a partir del Top 100 de empresas con mayor capitalización bursátil de la Bolsa de Londres-. La columna Active recoge la diferencia. Como la noche y el día, vamos.

Abandona el análisis Top-Down

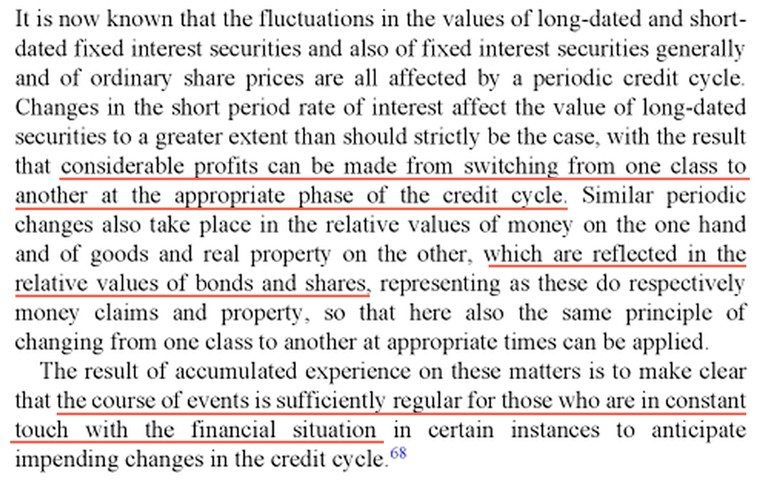

En la primera mitad de los 20, Keynes inició su carrera como inversor institucional a través de la Independent Investment Company, un fondo que creó de la mano de su colega O.T. Falk. Confiado en su valía como economista y en su destreza como analista macro, no dudó en echar mano de indicadores económicos y agregados monetarios como guía principal de sus inversiones. El carácter puramente macro del fondo queda patente en el siguiente extracto del folleto que la entidad presentó en la Bolsa londinense (Fuente: Maynard Keynes: An Economist’s Biography, de Donald E. Moggridge):

Resumiendo: esto de invertir en los mercados es pan comido. Básicamente, porque: (1) se cree capaz de detectar los patrones regulares de la economía, y (2) se puede hacer mucho dinero apostando por bonos o renta variable dependiendo del momento del ciclo que se esté atravesando.

Y el ciclo le atravesó a él... A finales del mes de agosto de 1929, poco antes del crash de octubre, la exposición del fondo a renta variable ascendía al 83% de la cartera. Evidentemente, ni él ni su colega lo vieron venir. Y no sólo fue cuestión de un determinado episodio: lo cierto es que los resultados durante la segunda mitad de los años 20 fueron especialmente malos.

Más adelante, en 1938, en una carta a su colega Richard Kahn, reconocía que eso de gestionar un fondo en clave macro es más difícil de lo que él pensaba. La frase textual es ésta:

Credit cycling means in practice selling market leaders on a falling market and buying them on a rising one and, allowing for expenses and loss of interest, it needs phenomenal skill to make much out of it.

Traducción: para qué me habré metido en este berenjenal.

Abraza el análisis Bottom-up y el concepto de valor intrínseco

Y Keynes se nos hizo value... No quiero extenderme con más citas, pero ésta es la mejor:

As time goes on, I get more and more convinced that the right method in investment is to put fairly large sums into enterprises which one thinks one knows something about and in the management of which one thoroughly believes.

No me negarán que no es una declaración de amor al Value-Investing en toda regla. Tras la mala experiencia macro, Lord Keynes se lanza a los brazos del value y jura amor eterno al valor intrínseco.

Precisamente, una de las inversiones más exitosas del economista inglés fue su participación en Union Corporation, una empresa sudafricana del sector de la minería. ¿Y qué le atrajo de esta empresa? Pues que cotizaba con un descuento del 30% sobre el valor liquidativo estimado por el propio Keynes, con una tercera parte de ese valor en forma de caja y deuda pública. Reconocía que era un value play y que contaba, además, con una directiva en la que él confiaba plenamente.

Preferencia por las small/mid caps

Como buen value investor, se centra en aquellas empresas "olvidadas" o castigadas en exceso por los mercados. En definitiva, se trata de buscar grietas en la valoración de los agentes, o dicho en clave financiera, ineficiencias de mercado.

¡Y qué mejor zona de pesca que las aguas del tamaño! Allí donde habiten las empresas de baja/media capitalización bursátil, allí habitará el miedo de los inversores, allí habitarán las buenas oportunidades.

Un lugar entre los mejores value investors de la historia

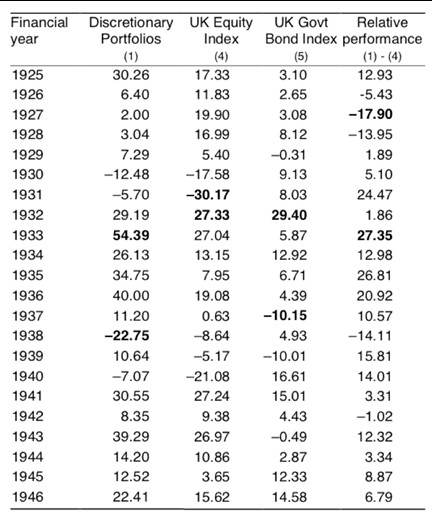

Sólo me resta hablarles de los resultados de su gestión a lo largo de los 22 años que estuvo al frente del fondo del King’s College. La siguiente tabla habla por mí:

La columna Discretionary Portfolios recoge los retornos anuales del fondo gestionado por Keynes; la columna UK Equity Index, la rentabilidad del índice británico; la columna UK Govt Bond Index, la rentabilidad del bono UK; y, por último, el diferencial entre retorno de la cartera de Keynes y la rentabilidad del índice.

Obviando sus primeros pasos como inversor -guiado, recordemos, por una equivocada visión macro de los mercados-, en sólo dos de sus últimos 18 años como gestor del fondo se vio superado por el índice británico. Y en uno de ellos, sólo por un escaso 1%.

¿Conclusión? Naufragó con su visión macro de la economía y su aplicación en los mercados, pero como value investor hay que reconocer que no lo hizo nada, pero nada mal. Al César lo que es del César...

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar todos los artículos del autor en su blog Value Street. Puedes suscribirte aquí para no perderte futuros artículos. También puedes seguirle en Twitter.