Hoy les voy a hablar de uno de los puntos clave en la filosofía de inversión de la tercera persona más rica del planeta y maestro consagrado del Value Investing: Warren Buffett. Y no es otra cosa que el Margen Bruto. Un simple dato que se obtiene a partir de la Cuenta de Resultados de la empresa, pero que esconde un caudal de información valiosísimo.

Empecemos por la comprensión del concepto. Toda actividad empresarial persigue la generación de ingresos a través de la venta de determinados productos o servicios (Ventas o Cifra de Negocio). Evidentemente, toda venta lleva asociada un coste: el coste de lo que se entrega (Coste de Ventas).

Así, por ejemplo, si mi actividad consistiera en la fabricación y posterior venta de raquetas de pádel, el coste de mis ventas equivaldría al coste de las raquetas de pádel que he vendido. ¿Y cómo se determina ese coste? Pues asignando a cada unidad vendida los costes necesarios para su elaboración -obsérvese que digo elaboración y no venta-. ¿Y qué costes son necesarios para su elaboración? Todos aquellos costes que intervienen en el proceso de producción, tales como la compra de material, el desgaste de la maquinaria utilizada, los sueldos del personal ligado directamente a la producción, el alquiler de la nave en la que se desarrolla esa producción, etc.

Llegados a este punto, la definición de Margen Bruto es un ejercicio trivial: equivale a la diferencia entre la cifra de ventas y el coste de esas ventas. No obstante, y dado que los importes absolutos pueden inducir al error, se hace necesario relativizar esa simple diferencia comparándola, por ejemplo, con la propia cifra de ventas.

Me explico. No es lo mismo un margen bruto de 1.000 que nace de unas ventas de 10.000, que un margen bruto de 1.000 generado con unas ventas de 2.000: mientras que en el primer caso hablamos de un margen bruto que representa el 10% de las ventas -o, dicho de modo, de cada 100 euros que ingresamos, 90 se destinan a pagar los costes de esas ventas-; en el segundo caso el margen bruto asciende al 50% -de cada 100 euros sólo 50 van a sufragar los costes de ventas-. A ese porcentaje del margen bruto sobre las ventas las denominaremos % Margen Bruto.

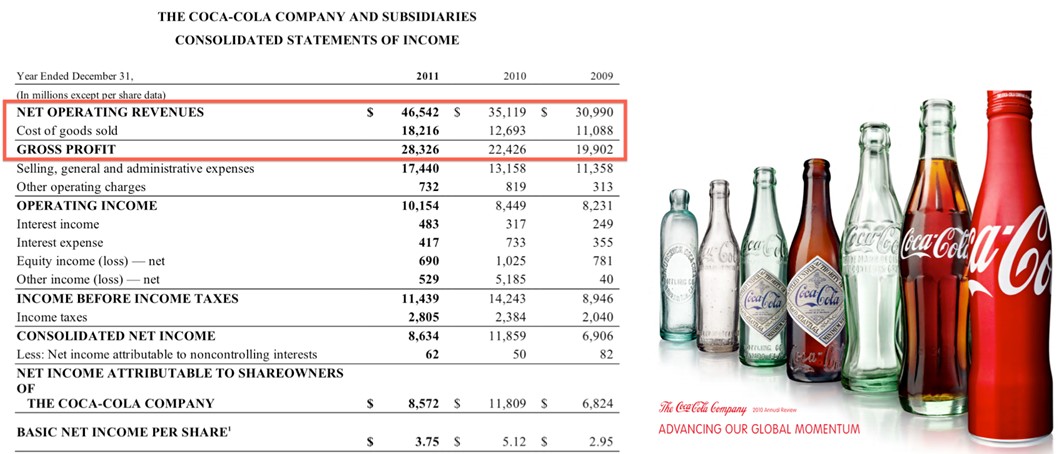

Un ejemplo a modo de ilustración. Vean la Cuenta de Resultados de Coca-Cola para los últimos tres años:

Les he destacado en rojo las tres magnitudes clave: la Cifra de Ventas (Net Operating Revenues), el Coste de Ventas (Cost of Goods Sold) y el Margen Bruto (Gross Profit). A partir de la resta de las dos primeras se obtiene la tercera, por lo que sólo tenemos que dividir ésta última entre la cifra de ventas para alcanzar el % Margen Bruto. En 2011, el % Margen Bruto se sitúa por encima del 60% (28.326/46542 = 0,61). En 2010 superaba el 63%, mientras que en 2009 rondaba el 64%. Impresionante. Se lo digo yo que ya he visto muchas cuentas...

Consultemos ahora al sentido común: ¿qué se esconde detrás de un % Margen Bruto elevado? La piedra angular de cualquier proyecto empresarial radica, precisamente, ahí, ya que las dos primeras preguntas que deberíamos hacernos antes de emprender ese proyecto deberían ser: ¿a qué precio puedo vender el producto? y ¿qué me cuesta fabricar ese producto? Esto es, cuál es el margen bruto.

Evidentemente, la idea de emprender el negocio sólo será atractiva si el primero supera al segundo. Pero ahora viene la siguiente pregunta: si el margen es elevado, ¿por qué nadie más entra en ese negocio? A fin de cuentas, las fuerzas del libre mercado deberían haber reducido ese margen a la mínima expresión. Y sólo hay tres respuestas: (1) porque nadie se ha dado cuenta de los elevados márgenes del negocio, (2) porque la entrada al mercado en cuestión está regulada, o (3) porque la empresa ya asentada goza de una ventaja competitiva.

En el caso de Coca-Cola, todos estaremos de acuerdo en que la empresa goza de una enorme ventaja competitiva: si pensamos en un refresco de cola, pensamos en rojo... Es lo que Warren Buffett llama cuota de mente -y no de mercado-, puesto que Coca-Cola ha logrado conquistar una buena parte de nuestro territorio neuronal. ¡Y a ver quién le echa de ahí! Y no me quiero olvidar de Pepsi, pero hasta la Coca-Cola Light le ha birlado la medalla de plata -el primer puesto, obviamente, sigue siendo para la versión tradicional de la Coca-Cola-.

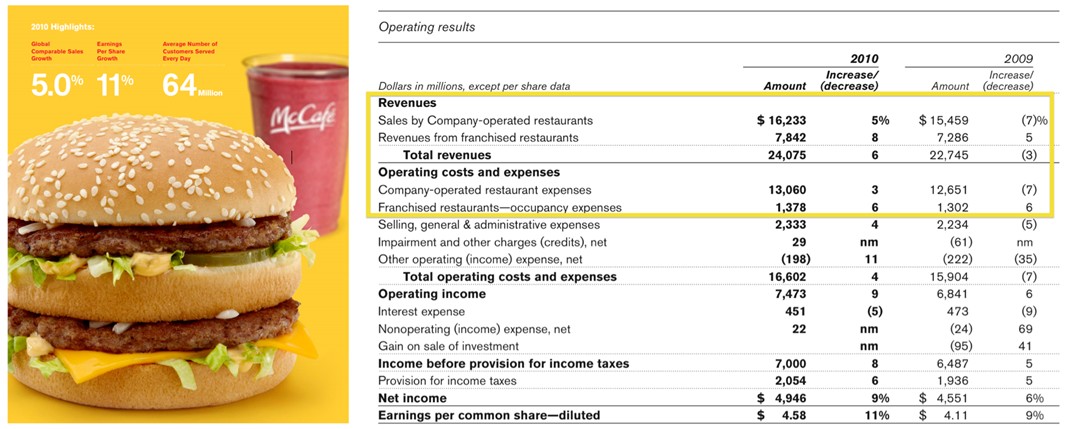

Otro caso de clara ventaja competitiva: McDonald’s. Aquí su Cuenta de Resultados:

En este caso, no aparece expresamente el importe del Margen Bruto, pero basta con restar a la cifra de ingresos (Total Revenues) tanto los costes de producción de las establecimientos propios (Company-operated restaurants) como los costes que le generan los establecimientos franquiciados (Franchised restaurants – occupancy expenses) para obtener el importe que buscamos. Así, en 2010, el % Margen Bruto se sitúa en el 60% (14.438/24.075 = 0,60). En 2009 era el 61% (13.953/22.745 = 0,61). En fin, al igual que el caso de Coca-Cola, una excelente empresa con excelentes números.

Crucemos a la otra orilla... En un artículo anterior -aquél donde les hablaba de las cuentas del F.C. Barcelona-, les proponía el juego de las 5 diferencias. Hoy les propongo el de las similitudes: díganme qué 3 cosas tienen en común los tres logos que les muestro a continuación:

Creo que la primera es bastante inmediata, al menos para aquellos que sigan, sin especial interés, el mundo del motor: las tres son marcas de automóviles. Sin ir más lejos, ¿se acuerdan del anuncio en el que Xavi, Reina, Torres, Xabi Alonso y Cazorla se bajaban de un Chevrolet ante la mirada estupefacta de un niño?

Pues el niño debería huir despavorido. O más bien su padre, si es que tenía acciones de General Motors... Las tres marcas comparten un segundo y desgraciado rasgo común: la bancarrota de las empresas fabricantes.

Por último, el tercer rasgo en común, que nos permite comprender el por qué de esas tres bancarrotas: operan con unos márgenes muy estrechos debido a la feroz competencia en el sector. No hablamos ni de Coca-Colas ni de Big Macs, hablamos de un producto servido por multitud de marcas. Un producto que exige reinversiones constantes para no quedarse obsoleto y que compite mucho en precio. En fin, un boleto ganador para disfrutar, en cualquier momento, de un romántico viaje por el Canal de la Quiebra.

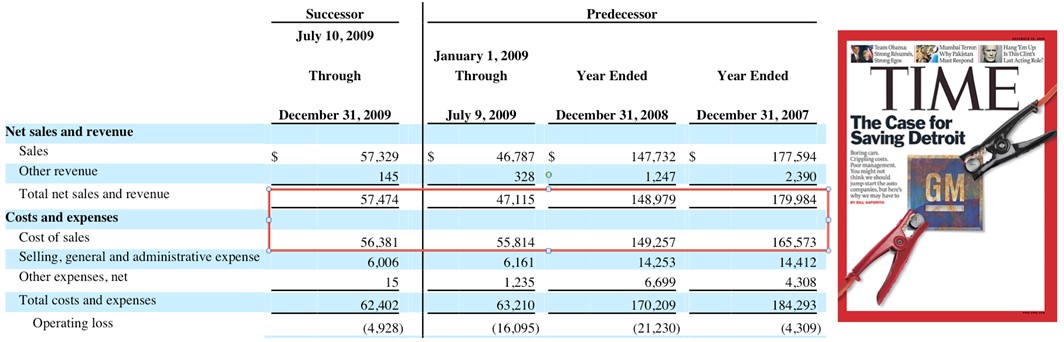

No imaginaba Loquillo, sentado en su viejo Cadillac en la ladera del Tibidabo, que el fabricante del mítico coche viviría una histórica refundación tras haber quebrado en 2009. Les muestro, a continuación, un extracto de la Cuenta de Resultados de la compañía de Detroit en los años previos a la quiebra:

Analicemos, ahora, el % Margen Bruto (cifras enmarcadas en rojo). En 2007, hablamos de un 8%. Como pueden comprobar, nada que ver con el negocio de la Coca-Cola. En el año previo a la bancarrota, 2008, el coste de ventas supera a las ventas, esto es, ¡un margen bruto negativo! Un camino completamente despejado hacia la quiebra. Vamos, ni la alfombra roja de los Oscars...

El 2009 es el año de las turbulencias. Si observan la tabla anterior verán que la cuenta de resultados de 2009 se divide en dos sub-períodos: pre y post bancarrota (9 de julio). De nuevo, la suma de las ventas de los dos sub-períodos es inferior al coste de esas ventas.

¿Y cuál es la estación previa a la bancarrota? La iliquidez. Un "vuelva usted mañana" al acreedor. Les muestro, a continuación, un párrafo extraído de las cuentas anuales de General Motors del año 2008:

As a result of these economic conditions and the rapid decline in sales in the three months ended December 31, 2008 Old GM determined that, despite the actions it had then taken to restructure its U.S. business, it would be unable to pay its obligations in the normal course of business in 2009 or service its debt in a timely fashion, which required the development of a new plan that depended on financial assistance from the U.S. government.

Traducción: "Mamá, tengo mucho frío. Otra manta, por favor".

Les relato, brevemente y por llamativa, la secuencia de hechos que vivió la empresa desde el cierre de las cuentas de 2008 (31 de Diciembre) hasta que firmó los papeles de la bancarrota en Junio de 2009. Es ésta:

- Tal y como exponía la empresa en las cuentas anuales de 2008, a 31 de diciembre reconoce la necesidad de recibir los primeros auxilios por parte de la Administración Obama. De ahí nace un acuerdo con el Tesoro norteamericano para obtener financiación exprés: el UST Loan Agreement.

- En febrero de 2009 se redacta un plan de viabilidad (Viability Plan) en el que se detallan una serie de deberes financieros y unas líneas rojas que la empresa no deberá traspasar si no quiere verse en la tesitura de devolver de inmediato lo prestado.

- En ese plan de viabilidad se fijaba una fecha de límite para la reestructuración de las cuentas: tenía de plazo hasta 31 de marzo para enderezar su cuenta de resultados y sanear su balance.

- Un día antes de ese vencimiento, el 30 de marzo, todos eran conscientes de la imposibilidad de cumplir los objetivos previstos en el plan.¿Solución? Otro plan. Ahora, uno revisado, el Revised Viability Plan.

- Y cómo no, nueva fecha de caducidad para las reformas a tomar: 1 de junio de 2009.

- En abril de 2009, el Gobierno de Canadá, a través de la empresa pública EDC, se ofrece también a donar sangre. El llamado EDC Funding.

- Los récords están para batirlos... Y las fechas de caducidad de los planes de viabilidad también. El 1 de junio de 2009 la empresa se declara oficialmente en bancarrota (Chapter 11 Proceedings), pasando de los primeros auxilios a un ejercicio de reanimación asistida. Bajo el protocolo de la bancarrota, la Administración Obama concede, por primera vez en la historia, un préstamo de devolución preferente (Debtor-in-Possession o DIP Facility). Algo así como, estás tan mal que no debería ni prestarte, pero haré una excepción si me pones el primero de la lista de acreedores.

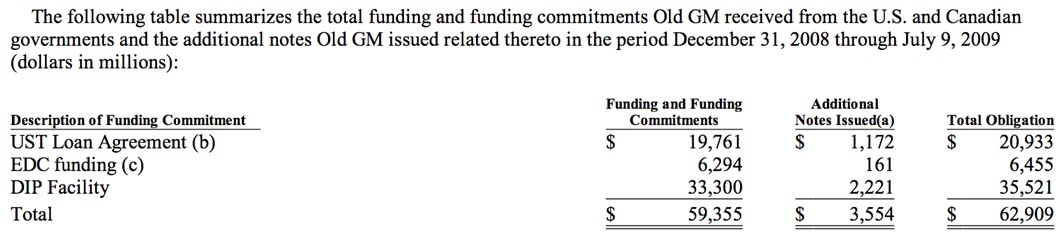

La siguiente tabla resume el montante total de la ayuda financiera prestada a través de los distintos programas, a fecha de 9 de julio:

El "dollars en millions" ya saben lo que es... La transfusión de sangre financiera ascendió a casi 63.000 millones de dólares. Una cifra similar al déficit público español de año 2008 (más del 4% de nuestro PIB).

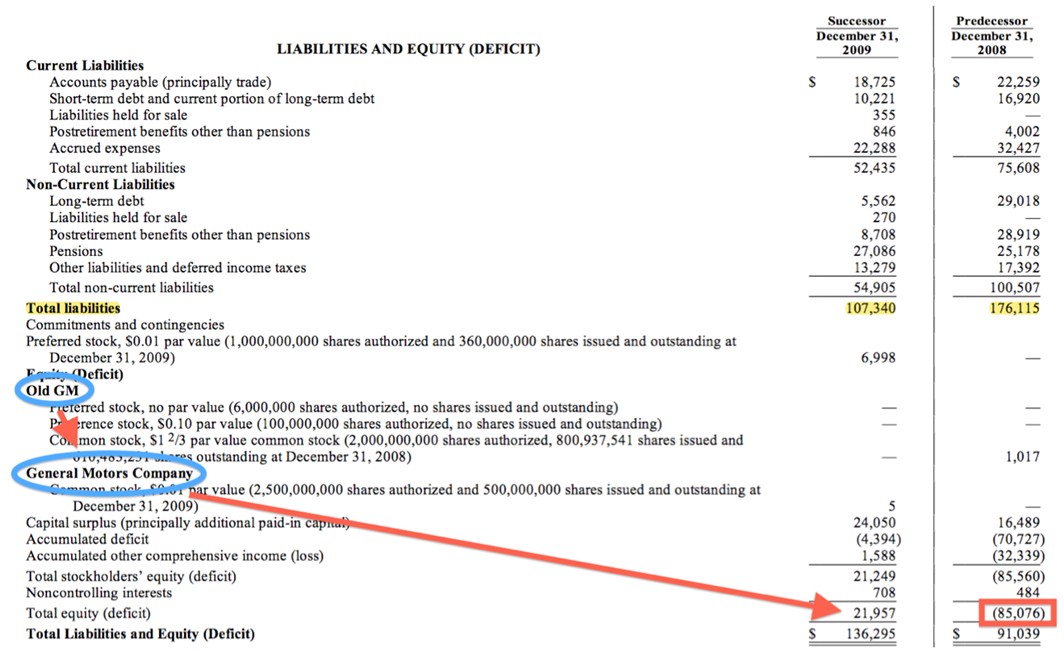

Vayamos ahora al balance de la empresa, en concreto, a las fuentes de financiación. He aquí la foto:

Destacaría lo siguiente:

- La cifra destacada en rojo se corresponde con el Patrimonio Neto de la empresa a fecha 31 de diciembre de 2008. Como está entre paréntesis, ya sabemos que se trata de una muy mala noticia: quiebra contable. ¿Y cómo está de lejos la empresa de cumplir la exigencias de sus acreedores? Agárrense: a más de 85.000 millones de dólares. O para que ustedes me entiendan: una cifra equivalente al déficit público estimado por el Gobierno español para 2011.

- En amarillo he resaltado los efectos de la reestructuración llevada a cabo por la empresa bajo el abrigo del procedimiento concursal: la deuda (Total liabilities) se reduce en casi 70.000 millones.

- Pero, sin duda, lo trascendente de este análisis está destacado en azul: no estamos ante la comparativa anual del balance de una empresa sino ante la comparativa de dos balances de dos empresas distintas. Sí, sí, como suena: dos empresas distintas.

- Ahora ya podemos empezar a entender cómo es posible que el Patrimonio Neto de 2009 (un importe positivo de 21.957 millones de dólares) no tenga nada que ver con el Patrimonio Neto de 2008 (un importe negativo de 85.076 millones de dólares).

Los datos que se muestran en la columna de la derecha se corresponden con las cifras del balance a fecha de diciembre de 2008 de la vieja empresa (Old GM), vamos, la General Motors de toda la vida. Sin embargo, los datos de la columna de la izquierda se corresponden con las cifras del balance a fecha de diciembre de 2009 de la nueva empresa (General Motors Company) que, aunque se llama como la antigua, no tiene nada que ver. Los datos de la columna de la derecha responden a la realidad, mientras que los de la izquierda al mundo virtual de Matrix...

Entre una fecha y otra, entre una empresa y otra, media el timo de la estampita. Fallecido el paciente, se procedió a la incineración. Resultado: los antiguos accionistas hechos cenizas. La empresa se dedicó a emitir nuevas acciones que fueron a parar a manos de los nuevos acreedores -el Tesoro norteamericano, la empresa pública canadiense, el sindicato americano del automóvil (UAW)-, y sólo una mínima parte a la antigua General Motors. Evidentemente, esa mínima participación de la antigua GM en la nueva corporación no permite paliar la hemorragia mortal de la primera.

No se confunda, por lo tanto, si oye hablar ahora de la cotización de General Motors rondando los 25 dólares por acción. Efectivamente, ése es el valor por el que se mueve la acción de la "nueva" General Motors (GM).

Pero nada ver con la "antigua" (MTLQQ). Si usted era accionista del General Motors antes de que ésta entrara en bancarrota, su realidad es bien distinta ahora:

En aquella primera semana de febrero de 2008, las acciones del gigante del sector del automóvil se movían en torno a esos 25 dólares. Desde la última semana de marzo de este año, esas mismas acciones valen 7 céntimos. Y no, no me equivoco: 7 céntimos.

Ahora ya entendemos por qué a Warren Buffett le apasiona la Coca-Cola...

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar todos los artículos del autor en su blog Value Street. Puedes suscribirte aquí para no perderte futuros artículos. También puedes seguirle en Twitter.