Ahora que se acercan las Navidades y podemos arañar horas de lectura o elegir un libro de regalo para nosotros mismos o alguien cercano, traemos a esta columna un pequeño libro disponible en español que Joel Greenblatt escribió originalmente con la idea de enseñar a invertir a sus hijos todavía en edad escolar. Este autor pertenece a la mejor tradición de grandes inversores. La que combina la inversión en valor y el crecimiento. Es la tradición de Peter Lynch, de Warren Buffet, de John Templeton, de Francisco García Paramés... Al fondo, los viejos maestros: Ben Graham y Phillip Fisher.

Fundador de Gotham Capital, sociedad de inversión privada con la que obtuvo rendimientos superiores al 50% durante más de diez años, Greenblatt recoge en su libro El pequeño libro que bate al mercado, lo que él mismo bautiza como la fórmula mágica para batir ampliamente al mercado y, lo que es más importante, obtener rentabilidades "más que satisfactorias".

¿En qué consiste la fórmula mágica?

Si te ciñes a comprar sólo buenas compañías (aquéllas que tienen un elevado retorno sobre el capital empleado) y hacerlo solamente a precios bajos (aquellos precios que te proporcionan una rentabilidad alta), puedes terminar comprando sistemáticamente muchas de las buenas compañías que el Sr. Mercado en sus depresiones literalmente regala. ¡De hecho puedes más que doblar la media anual de rentabilidad de los índices! Lo puedes hacer solo. Lo puedes hacer con bajo riesgo y lo puedes hacer sin necesidad de hacer predicciones. Lo puedes hacer durante el resto de tu vida -y puedes elegir hacerlo sólo después de que estés convencido de que realmente funciona-.

Los fundamentos teóricos que sustentan la fórmula de Greenblatt son tan sencillos como sólidos:

- Pagar un precio bajo cuando compras unas participaciones de un negocio es una buena cosa. Una forma de hacerlo es comprar un negocio cuyo beneficio por acción con relación a la cotización sea mayor que otros que se estén analizando.

- Comprar una participación en un buen negocio es mejor que comprarla en uno malo. Una forma de conseguirlo es comprar un negocio que puede reinvertir su propio dinero con altos índices de retorno en vez de comprar uno que sólo pueda reinvertir a índices más bajos. En otras palabras, los negocios con altas tasas de rentabilidad sobre el capital empleado son mejores que aquellos que obtienen más bajas tasas de rentabilidad sobre el capital empleado.

Combinar los dos puntos anteriores, es decir comprar buenos negocios a precios atractivos es el secreto para ganar mucho, mucho dinero.

La fórmula mágica funciona tanto para compañías grandes como pequeñas. La ventaja que tiene esta fórmula es su sencillez en el cálculo. Él mismo explica que este libro nació como una herramienta para hacer accesible la inversión y hacer ricos a sus propios hijos. Si podía lograr simplificar el mensaje y los cálculos para ellos, también lo haría para los demás.

Para ello, haremos dos clasificaciones de acciones: según su PER (primer punto anterior) y según el ROCE (rentabilidad del capital empleado). En el primer caso, ordenamos de menor a mayor; en el segundo, de mayor a menor. Con ello, obtendremos una lista de las compañías mejor clasificadas para cada uno de los dos criterios mencionados. Por último, sumamos el orden que tenga en la clasificación de la lista del PER con el puesto que ocupe en la lista del ROCE obteniendo una nueva clasificación. Nos quedamos con las 50 acciones mejor ubicadas y ésa será nuestra cartera de inversión.

La ventaja de todo ello es que ni siquiera tendremos que elegir a pies juntillas esas 50 acciones, pero al menos nos habrá facilitado mucho la tarea y puesto en orden las acciones mejor posicionadas según estos criterios.

Como nos enseña el creador de esta fórmula, comprar barato es sin duda una de las claves. Esto posibilita que el retorno futuro pueda ser mucho más significativo. Pero qué decir del crecimiento. En primer lugar, tener tasas de retorno sobre el capital (ROCE) elevadas ni es casualidad ni desde luego sencillo de alcanzar por parte de las compañías. Sólo unas cuantas elegidas son capaces de crecer notablemente y de reinvertir los beneficios con éxito, es decir, de asegurarse importantes tasas de beneficio no sólo presentes sino futuras. Si eliminamos en nuestra selección compañías más "vulgares" en cuanto a evolución del ROCE, conseguimos una selección con alto potencial; más aún, si somos capaces de adquirirlas a grandes descuentos sobre su valor objetivo.

¿Las pruebas del éxito de la fórmula mágica?

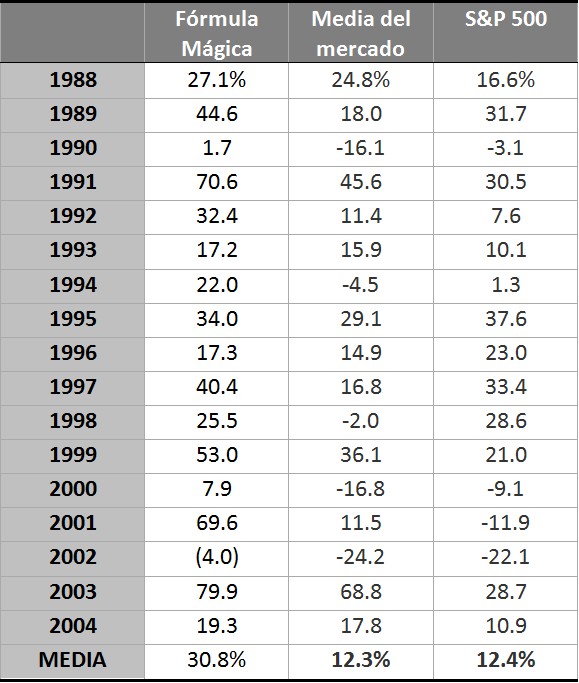

Fuente: The little book that beats de market

Para aclarar un poco las cifras arriba mostradas, la "media del mercado" hace referencia a la rentabilidad que habría obtenido un fondo que hubiese ponderado con el mismo porcentaje las 3.500 acciones más importantes que cotizan en los EEUU. Por otro lado, recordemos que el S&P 500 es un índice promediado según su capitalización relativa de los 500 mayores valores de Wall Street. Las rentabilidades de la fórmula mágica, como ya hemos señalado, corresponden a una cesta de las cincuenta compañías que mejor puntúan en la combinación "alto retorno del capital empleado" y "alta rentabilidad de la empresa en relación con la cotización de la misma (PER)".

Lamentablemente, la tabla con que ilustramos los resultados del hedge fund de Greenblatt, Gotham Capital, es la recogida del famoso libro de este autor y tan sólo llega hasta 2004. En todo caso, como se puede ver, en el plazo de 17 años, la fórmula mágica supera en dos veces y media las rentabilidades promedio de los índices. Dicho de otro modo, quien hubiese invertido 11.000€ al inicio del 1988 habría alcanzado el millón de euros a finales del 2004. Como dice el autor: no está mal.

Greenblatt nos hace una última advertencia: para sacar partido a esta fórmula tienes que tomarte el tiempo preciso para comprenderla y, sobre todo, tienes que creer que esa fórmula realmente funciona. Esto es así porque la fórmula no supera a los índices todos y cada uno de los años, sino en períodos dilatados de tiempo –eso sí, con medias impresionantes–. Así que si no se tiene confianza, seguramente se abandonará todo tras dos o tres años malos y se perderán los grandiosos resultados que esperaban a la vuelta de la esquina.

Siguiendo esta filosofía, Joel Greenblatt ha puesto a disposición de cualquiera en su web magic formula investing una herramienta que permite crear carteras modelo de 30 ó 50 valores americanos o internacionales de una capitalización mínimo que el usuario puede parametrizar. Igualmente, a través de internet, podemos tener acceso a las posiciones de su fondo, bien a finales del último trimestre cerrado, bien en el día a día, si bien este último servicio es de pago (más información, también aquí).

Por poner algunos peros a la "fórmula mágica" de Greenblatt, al coger los ratios de un solo año, existe el riesgo de estar eligiendo algunas empresas que no pasarían otros criterios de calidad más persistentes. Algunas simplemente pueden hallarse en el punto alto del ciclo desde donde caerán a plomo o haber dado con un producto de gran pegada por casualidad, y cuyo éxito es sólo pasajero. Por ponerlo a través de un ejemplo, Sacyr en 2007 tenía un PER relativamente bajo como consecuencia de que si bien su cotización estaba inflada, sus beneficios lo estaban mucho más, haciendo que el denominador (rentabilidad por acción) fuera muy grande con respecto a la cotización. Conociendo el historial de esta empresa y que se trataba del momento más álgido de una burbuja inmobiliaria que a los pocos meses estalló, llevándose por delante al sector de la construcción, no parecería (y no lo era) la inversión que más plusvalías podría darnos, sino más bien, todo lo contrario.