El aumento de la prima de riesgo soberana -diferencial entre la deuda pública de un determinado país a 10 años y el bono alemán al mismo plazo- y de la rentabilidad -tipo de interés que ofrece el Estado a los inversores- son dos caras de la misma moneda, ya que ambos indican que el mercado percibe un mayor riesgo de impago. La desconfianza existente hacia los bonos españoles e italianos acaba de batir un nuevo récord este martes.

La rentabilidad del bono español a 10 años ha escalado hasta el 6,31%, el mayor interés desde la implantación del euro, mientras el rendimiento de la deuda alemana caía al 1,75%, lo que provocaba que la prima de riesgo batiera un nuevo récord a mediodía. Así, a las 12.00 horas, el sobreprecio de la deuda española frente a la alemana, considerada la más segura de Europa, llegaba a los 455 puntos básicos.

De este modo, la prima de la deuda española acaba de superar la temible barrera de los 450 puntos. Es decir, si el lunes España estaba a un paso del punto de no retorno -situado en el 7% de rentabilidad, según la mayoría de analistas- , este martes acaba de entrar en zona de alto riesgo.

Fuente: datosmacro.com

Precisamente, Italia cayó ya en esta senda la pasada semana, cuando su prima de riesgo superó los 450 puntos y la rentabilidad de su deuda el 7%. En concreto, la prima de riesgo de los bonos italianos a 10 años volvió a superar este martes la barrera psicología de los 500 puntos básicos, llegando incluso a tocar los 520. Asimismo, el interés exigido ha alcanzado el 7%, lo que ha hecho saltar de nuevo las alarmas en Italia. La semana pasada, la prima de riesgo tocó los 575 puntos y el rendimiento de los bonos se colocó en 7,25%.

El hecho de que en Italia no haya todavía Gobierno y los obstáculos que los partidos políticos ponen al excomisario europeo Mario Monti, encargado de formar nuevo Gobierno tras la dimisión de Silvio Berlusconi, está haciendo mella en los mercados, según los analistas.

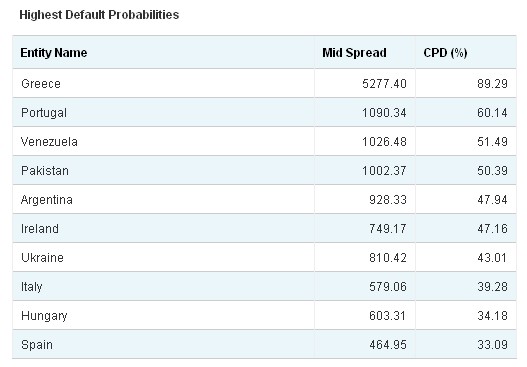

Este mayor riesgo se refleja claramente en la probabilidad de quiebra que presentan ya ambos estados, según la percepción del mercado. Así, según la firma CMA, España e Italia han superado este martes sus máximos en este ámbito: el riesgo de default (suspensión de pagos) de Italia ronda el 39%, mientras que el de España supera ya el 33%.

Fuente: CMA Datavision

Sobrecoste de la subasta: 44 millones

Este martes de alta tensión ha coincidido, además, con una nueva subasta por parte del Tesoro Público. El Gobierno ha colocado 3.158,07 millones de euros en letras a 12 y 18 meses, aunque se ha visto obligado a subir el interés a máximos desde 1997, por encima del 5% (un 40% más que hace un mes), para poder cerrar la emisión. Según los cálculos del sindicato de Técnicos de Hacienda (Gestha), esta subasta generará un sobrecoste al contribuyente de más de 44 millones de euros al año.

Hacienda exige más intervencionismo

Ante este resultado, el colectivo anima al Banco Central Europeo (BCE) a modificar sus estatutos de manera "urgente" para poder adquirir deuda pública de los estados miembros en el mercado primario. A su parecer, esta opción permitiría aprovechar los recursos disponibles de manera más efectiva que en el mercado secundario, al que se acude actualmente, ya que los tipos de interés de emisiones anteriores fueron fijados en la adjudicación y son inamovibles.

Asimismo, pide a la Comisión Nacional del Mercado de Valores (CNMV) que prohíba las operaciones en corto sobre la deuda pública y los valores entidades financieras y estratégicas. Finalmente, solicita a las autoridades comunitarias la creación de una agencia de calificación europea, sin perjuicio de una mayor regulación y supervisión de las grandes agencias existentes actualmente.