Una cosa es lo que dice el Banco de España (BdE) a nivel nacional y otra lo que expone ante los inversores extranjeros; la valoración sobre las pérdidas potenciales del sector financiero también varía si se observan detenidamente las estimaciones elaboradas en 2010 y las de 2011.

El debate sobre la solidez del sector financiero español vuelve a estar servido. Al estallido de la burbuja inmobiliaria en 2007 se le suma ahora el impacto que tendrá sobre los balances bancarios la crisis de deuda soberana en la zona euro, cuyo inicio se puede fijar a inicios de 2010. Este último fenómeno amenaza con aplicar un nuevo rescate bancario a nivel comunitario mediante el uso de dinero público. De hecho, Bruselas baraja ya la necesidad de recapitalizar un total de 16 entidades europeas, las que aprobaron por los pelos los test de estrés del pasado julio, siete de las cuales serían españolas: Banco Popular, Bankinter, Novacaixagalicia, BFA-Bankia, Banca Cívica, Caixa Ontinyent y Banco Sabadell.

El BdE reaccionó de inmediato, señalando el pasado viernes que las entidades españolas no necesitan más recapitalización que la establecida en el Real Decreto de Reforma del Sistema Financiero aprobado en febrero, en donde se estiman unas necesidades de capital extra de unos 15.000 millones de euros, como máximo, de los cuales parte será proporcionado por el FROB (fondo público de rescate bancario).

Sin embargo, la evolución de ambas variables -crisis inmobiliaria y soberana- ha vuelto a poner en duda tales cálculos, arrojando una conclusión: es muy posible que bancos y cajas precisen más de 15.000 millones de euros para cumplir las nuevas exigencias de capital establecidas en dicho Real Decreto, tal y como apuntaron entonces diversas agencias de calificación y firmas internacionales.

Tal posibilidad acaba de ser admitida, aunque no de forma explícita, por el propio Banco de España ante inversores extranjeros. El pasado martes, José María Roldán, director general de Regulación financiera del Banco de España, expuso en Londres la situación actual del sector y las nuevas previsiones de deterioro de activos inmobiliarios que maneja el organismo de cara a 2012.

Para estimar las pérdidas potenciales de bancos y cajas como resultado de su exposición al sector del ladrillo es preciso fijarse, básicamente, en dos variables: la morosidad (volumen total de créditos problemáticos) y la depreciación de los activos que respaldan dichos préstamos (caída de precios en vivienda, suelo, etc.). No en vano, los famosos stress test (pruebas de esfuerzo) tratan de evaluar la solvencia del sistema en base a distintos escenarios, como la evolución del PIB, el paro, la tasa de morosidad o el deterioro de activos crediticios, entre otros factores. Las pérdidas y, por tanto, las necesidades de capital extra serán mayores o menores en función de que se cumplan o no tales previsiones. Y la cuestión clave aquí es que el "escenario más adverso" que contemplaba el Banco de España ha ido empeorando con el paso del tiempo.

Previsiones de septiembre de 2011

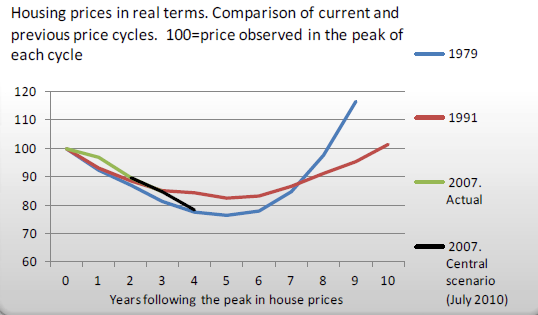

Así, en su exposición del pasado martes, Roldán reconoció que la situación del mercado inmobiliario español está peor de lo que se pensaba hace unos meses. En concreto, señaló que el precio del suelo ha caído un 30% desde sus valores máximos en 2007 y que el de la vivienda ha retrocedido alrededor del 22%, pero lo más importante es que, según Roldán, el regulador espera que en ambos casos "la corrección se prolongue en los próximos años".

De hecho, admitió ante los inversores foráneos que el descenso de precios podría ser significativamente peor del previsto inicialmente, según recogía el responsable de finanzas del diario The New York Times, Floyd Norris, en una columna titulada El enredo de la banca española. "Con la economía española debilitada y los precios de la vivienda cayendo, crecen las malas hipotecas", y el problema es que el Banco de España cree que "las cosas van a ir a peor", explica Norris.

¿Pero qué dicen los datos del BdE?

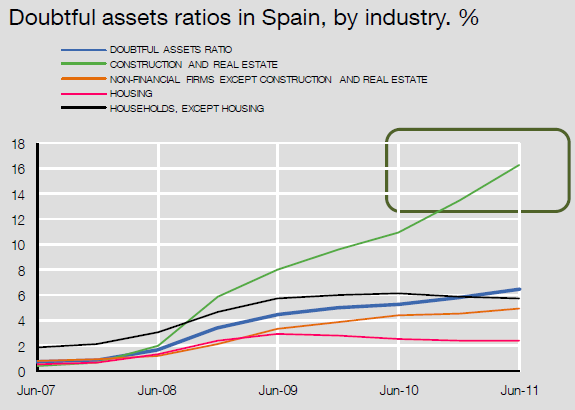

- A mediados de este año, el volumen de créditos dudosos concedidos a promotores y constructores superó el 17%.

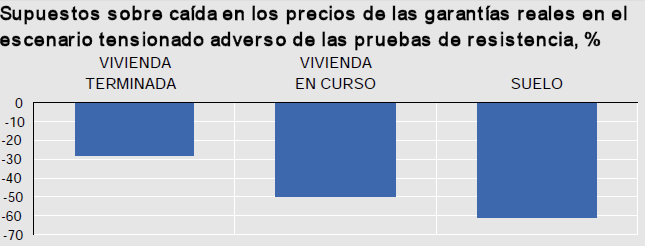

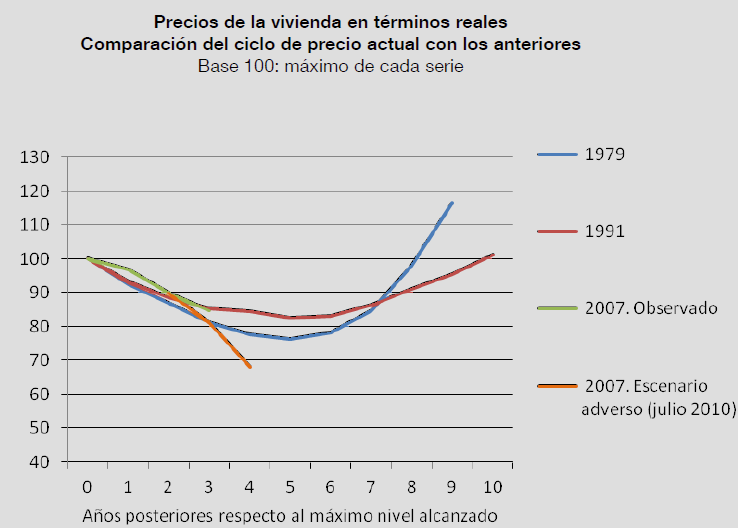

- El "escenario adverso" que contempla el BdE para 2012 es una depreciación del suelo próxima al 65% desde máximos y del 38% en el caso de la vivienda, según se desprende del segundo gráfico.

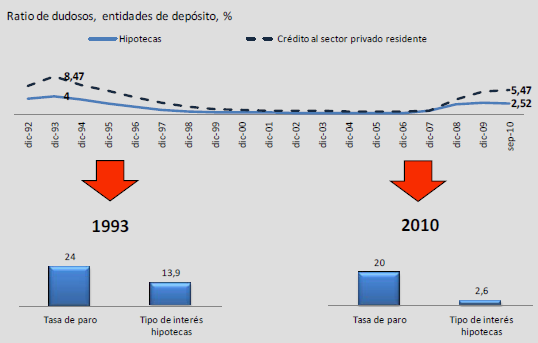

- Destaca que la morosidad en las hipotecas concedidas a particulares se mantiene en el 2,5%.

Previsiones de julio de 2011

La cuestión es que en apenas tres meses las estimaciones del BdE han empeorado. Los stress test publicados el pasado julio contemplaban lo siguiente:

- Deterioro máximo del 62,5% en el caso del suelo.

- Caída máxima del 34,2% para la vivienda.

- Es un aumento cercano al 4% y al 11%, respectivamente, que "no está mal", tal y como explica el experto inmobiliario José Luis Ruiz Bartolomé en su blog. Sobre todo, si se tiene en cuenta el escaso margen de tiempo transcurrido entre una y otra previsión -tres meses-, así como el volumen total de créditos (activos) concedidos a promotores y constructores, unos 430.000 millones de euros.

Previsiones de diciembre de 2010

Pero la clave radica en lo que decía el BdE entre mediados de 2010 y principios de 2011. A finales del pasado año el regulador decidió analizar en detalle la exposición de bancos y cajas al mercado inmobiliario a fin de estimar el potencial volumen de activos tóxicos al que se exponía el sistema financiero. En base a ese análisis el Gobierno decidió aprobar, precisamente, el posterior Real Decreto del pasado febrero, en el que estableció una segunda ronda de inyecciones públicas con el objetivo de reforzar la solvencia de entidades en problemas -básicamente cajas-, y que entonces estimó en unos 15.000 millones de euros como máximo.

Los stress test realizados ofrecían el siguiente "escenario adverso" a diciembre de 2010:

- La tasa de mora de promotores y constructores se mantenía entonces por debajo del 12%. Es decir, un 41,6% inferior a la actual.

- Caída máxima del precio del suelo del 62%.

- Depreciación máxima de la vivienda terminada del 28%.

De hecho, el propio Roldán expuso estos datos el pasado 22 de febrero en otra cita con los inversores extranjeros celebrada en Londres. Durante su intervención explicó que la caída de precios inmobiliarios (vivienda) ascendía ya al 18% desde sus valores máximos, una evolución similar a la experimentada en las anteriores crisis inmobiliarias que había sufrido España y que, por tanto, el organismo preveía que el aumento de precios -la ansiada recuperación del sector- empezaría en breve. Esto, sin embargo, no se ha cumplido, y Roldán aclara ahora que el ajuste de precios continuará hasta, al menos, 2012.

Por otro lado, destaca sobremanera el hecho de que el crédito a promotores y constructores presente una tasa de mora tan baja cuando algunas entidades, como por ejemplo la sucursal del Deutsche Bank en España, admiten que el 75% del dinero prestado al sector del ladrillo está en situación de alto riesgo de impago. Curioso también que la morosidad hipotecaria de los particulares se mantenga prácticamente estable en el 2,5% a lo largo del tiempo pese a que la tasa de paro no ha dejado de crecer durante la crisis.

Previsiones de julio de 2010

Por último, en julio de 2010, el escenario más adverso que presentó el BdE fue idéntico al de diciembre, tomando así por buenas las pruebas de resistencia que por entonces se aplicaron a las grandes entidades europeas y que, sin embargo, demostraron luego ser un fiasco tras la caída del sistema financiero irlandés -sus grandes bancos aprobaron los stress test-.

El BdE se defendía diciendo que había aplicado unas "reducciones muy significativas en los valores de las garantías": 28% para vivienda terminada, 50% para obra en curso y 62% para el suelo. De hecho, "las caídas de precios observadas en la realidad han sido inferiores a lo considerado en los stress-test", arguyó.

Exposición soberana

El segundo punto interesante de la última exposición de Roldán radica en abordar la crisis de deuda pública en la zona euro. Pese a que ésta se viene desarrollando desde principios de 2010, el BdE -y el conjunto de la zona euro- desestimó la posibilidad de que pudiera causar pérdidas al sector financiero, ya que en ningún caso se contemplaban quitas soberanas. Sin embargo, los acontecimientos de los últimos meses respecto a la quiebra griega han desmontado por completo tales argumentaciones.

Es decir, a los activos inmobiliarios tóxicos es preciso sumar ahora el impacto que pudieran causar los bonos públicos de alto riesgo que acumula la banca. Hasta el momento, las pruebas de resistencia elaboradas por el BdE tan sólo se ceñían a poner de manifiesto el encarecimiento y los problemas de financiación en el mercado mayorista que provocaba en bancos y cajas el hecho de que aumentara la prima de riesgo de la deuda pública española, sin contemplar en ningún caso la depreciación de los bonos que mantenían en cartera y mucho menos la aplicación de posibles quitas. Sin embargo, el default griego -sea éste ordenado o desordenado- ha terminado por derrumbar este mito.

En su reciente presentación en Londres, Roldán mostró la mínima exposición que presenta el sector financiero español a la deuda griega, apenas 448 millones de euros, aseverando así que tal quiebra apenas causaría impacto alguno en los balances. Sin embargo, bancos y cajas acumulaban un total de 245.000 millones de euros de deuda pública periférica en diciembre de 2010, en su inmensa mayoría bonos nacionales -algo más de 231.000-, representando casi el 7% de sus activos.

Pese a que estos bonos se han depreciado de forma sustancial tras el estallido de la crisis de deuda, los reguladores europeos han permitido que la banca maquille estas pérdidas de diversas formas, colocando dichos activos en sus carteras a vencimiento -no disponibles para la venta- e ignorando en los stress test la posibilidad de quitas.

Pero analistas e incluso grandes instituciones empiezan ya a considerar estos riesgos y su posible impacto. Así, por ejemplo, Goldman Sachs contempla dos escenarios -de riesgo medio y alto- en donde la deuda pública de España sufriría quitas, de entre el 10% y el 20%, lo cual causaría unas pérdidas de entre 20.000 y 40.000 millones de euros.

Más pérdidas, más capital

De este modo, por un lado, el último informe del BdE empeora sus previsiones iniciales en cuanto al deterioro de activos inmobiliarios mientras que, por otro, baraja la posibilidad de quitas soberanas -aunque de momento restringidas tan sólo al caso de Grecia-. Todo ello supone una novedad, y puesto que los riesgos observados son mayores, las pérdidas potenciales también aumentan. De este modo, el empeoramiento de ambas variables amenaza con incrementar las necesidades de capital extra contempladas por el Gobierno y el BdE el pasado febrero -15.000 millones-.

Por el momento, el Gobierno ya ha inyectado vía FROB algo más de 11.000 millones de euros a las cajas de ahorros y prevé completar la reestructuración del sector con otros 15.000 millones adicionales.

Por el contrario, Antonio García Pascual, economista jefe de Barclays para el sur de Europa, señala a The New York Times que el sector financiero español precisará "más de 50.000 millones de euros" para cumplir con los nuevos requisitos de capital, en consonancia con lo expresado por otras firmas. Es decir, el triple de lo que admiten oficialmente las autoridades españolas. Y ello, tan sólo tomando en consideración el deterioro de activos inmobiliarios. Quizá por este motivo, y en previsión de lo que pudiera pasar, el BdE ya matizó en marzo que, "en todo caso, el FROB está comprometido a suscribir los importes de capital que sean necesarios".