Son muchos los que se plentean qué pasaría con el Euribor (tipo de interés de referencia en la mayoría de hipotecas) y con el propio crédito contraído en caso de pertencer a un país que acabe abandonando la moneda única, regresando así a la antigua moneda nacional (dracma, peseta, escudo...).

Idealista.com, portal inmobiliario líder a nivel nacional, contesta a esta pregunta. A continuación, se exponen las claves en el caso hipotético de que España abandonara el euro.

1. ¿Se dejarán las hipotecas en euros o se pasarán a pesetas?

Si se dejaran las hipotecas en euros, observaríamos un desfase entre la moneda en la que percibimos nuestros ingresos (pesetas) y la que "controla" nuestra cuota mensual hipotecaria (euros). Dicho de otro modo, pasaríamos a tener una hipoteca en divisas, similar a las que actualmente se comercializan en francos suizos o yenes japoneses. Esto supondría un riesgo tremendo, pues lo lógico es que si pasáramos a la peseta, de inmediato vendría una devaluación de la misma, lo que significaría que de golpe nuestra deuda (calculada en pesetas) subiría muchísimo.

Sin embargo, dado que el valor de los inmuebles también pasaría a estar denominado en pesetas (como cualquier activo español), dudamos mucho de que esta posibilidad se materializara, o dicho de otro modo, lo normal sería que nuestras hipotecas pasaran a denominarse en pesetas, para alinear ingresos y gastos. Aquí quien perdería serían todos los fondos e inversores que compraron las titulizaciones de los bancos y cajas españoles, que de repente se encontrarían con una deuda española que en su moneda (euros o dólares) valdría mucho menos al pasarse a pesetas.

2. ¿Seguiríamos con el Euribor como índice de referencia?

El 98% de las hipotecas españolas son a tipo variable, la gran mayoría referenciadas al euribor. En el escenario de un cambio a pesetas, lo lógico sería que el índice de referencia cambie, pues volveríamos a una política monetaria independiente.

En ese escenario, es probable que las autoridades españolas se vieran obligadas a subir los tipos para controlar la inflación, lo que implicaría un incremento de tipos de interés importante afectando a nuestra cuota mensual de la hipoteca. Nuestras finanzas personales también se verían afectadas, ya que todos los productos importados subirían de precio al ser comprados con la neo-peseta, que habría sufrido una devaluación casi inmediata en los mercados.

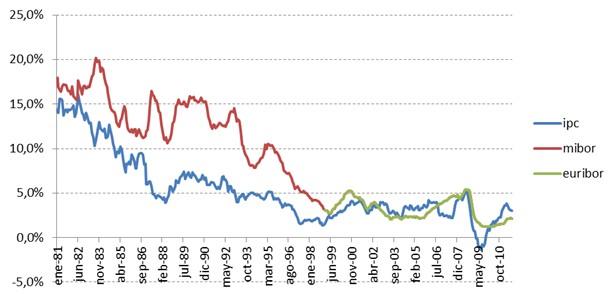

En el gráfico siguiente mostramos la evolución del Mibor, Euribor e inflación (IPC) de los últimos 30 años. El Euribor entró en vigor en enero de 1999, sustituyendo al Mibor como índice de referencia a nivel nacional. Es interesante ver cómo el diferencial entre índice de referencia (Euribor) e IPC anual ha sido negativo durante gran parte de la primera década de este siglo, algo improbable en el caso de tener un índice de referencia nacional (como se infiere por la serie histórica del Mibor).

3. ¿Y si tenemos una hipoteca en divisas?

Si actualmente tenemos una hipoteca en divisas, la situación sería más clara: la nueva peseta se devaluaría de inmediato respecto a dichas divisas (franco suizo o yen japonés), por lo que casi con toda seguridad se pasaría a tener una deuda muy superior a la actual, calculada en neo-pesetas.

Esto sería otro duro golpe a los hipotecados en divisas que conserven su crédito en otra divisa, ya que verían sus pérdidas virtuales actuales aumentadas. Y es que el euro acumula en los últimos años una caída de alrededor del 30% frente al yen japonés y al franco suizo, por lo que otro golpe elevaría las deudas y cuotas de dichos hipotecas. Son los que más tendrían que perder. A priori, ante dicho escenario lo lógico sería cambiar antes la hipoteca a euros para no sufrir una devaluación posterior casi segura.

Consecuencias

Los analistas de idealista.com concluyen que "somos conscientes de que lo aquí expuesto es un ejercicio teórico simple de la situación y posibilidades". Sin embargo, aclaran que "hay que ser conscientes de que la incertidumbre sobre el devenir del euro puede afectar no sólo a las monedas y billetes que llevamos en nuestro bolsillo, sino también a nuestras cuota".

Por ello, el portal concluye que "si llegase el momento de que esta hipótesis toma cuerpo, igual te interesa cambiar tu hipoteca a tipo fijo". En este sentido, idealista.com ofrece un servicio de asesoramiento para buscar y cambiar de hipoteca o mejorar la actual en idealista.com/hipotecas