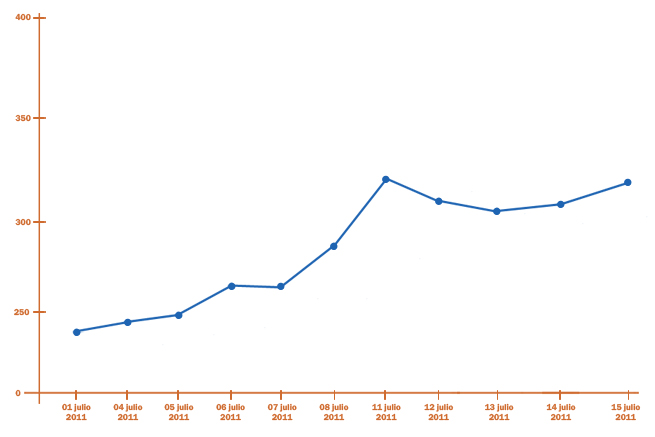

Hace apenas quince días, el viernes 1 de julio, la prima de riesgo española cerraba la sesión en 235 puntos. Era un nivel alto y preocupante. Hace menos de dos años, en febrero de 2010, hubo titulares el día en que este índice superó los 100 puntos. Sin embargo, en esta ocasión nadie prestó demasiada atención al dato. La deuda española se ha acostumbrado a vivir a una enorme distancia de la alemana. De hecho, salvo en un pequeño período de marzo y abril, el diferencial entre una y otra había estado por encima de los 200 puntos desde que comenzó 2011.

Sin embargo, a partir de ese primer día del mes de julio, se inició una cadena de subidas en la prima de riesgo española que iba a llevar a una tensión a los mercados como no se ha vivido, quizás, desde el comienzo de la crisis. El indicador pasó de esos 235 puntos a los 336 del lunes 11. Y la jornada del martes fue aún peor, con momentos en los que el diferencial se disparó por encima de los 380 puntos y minutos de auténtico pánico en los mercados. Afortunadamente, aquella situación crítica pasó y la prima se situó en el entorno de los 330 puntos. De esta manera, se volvía una calma muy tensa, con todos los inversores esperando con impaciencia los resultados de los test de estrés y la fallida cumbre del fin de semana en Bruselas (parece que finalmente se celebrará el próximo jueves), en la que se esperaba un acuerdo sobre el rescate a Grecia.

Los 300 puntos

Mientras se resuelve el interrogante de quién pagará la mayor parte del rescate a Grecia (los contribuyentes de los países ricos de la Eurozona o los acreedores del Gobierno heleno), los ojos de los inversores se dirigen a España e Italia. Con Grecia en quiebra y Portugal e Irlanda en la fase del rescate, los dos grandes países del sur de Europa son las principales preocupaciones. En este sentido, el mantenimiento de la prima de forma consistente bastante por encima de los 300 puntos no es una buena noticia.

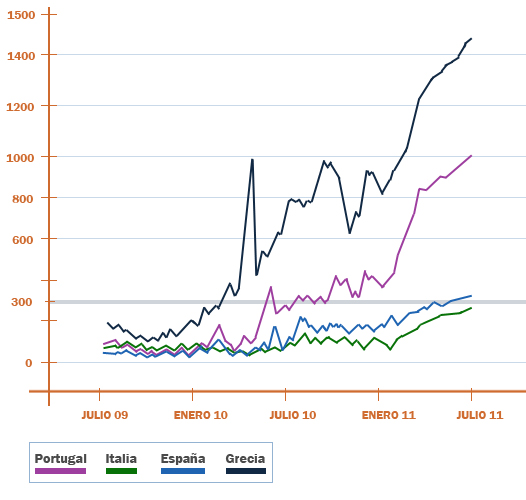

Los bonos helenos, lusos e irlandeses cotizaban por debajo de este límite hace apenas unos meses. Como puede verse en el siguiente gráfico, a comienzos de 2010, tanto la deuda de Portugal como la de Grecia estaban incluso por debajo de los 200 puntos de diferencial respecto a la alemana. Sin embargo, a partir de un momento dado (primavera para Atenas y otoño para Lisboa), se consolidó su situación por encima de los 300 puntos, lo que provocó una rapidísima escalada de su prima de riesgo, que obligó al rescate de ambos países.

Prima de riesgo

Esta evolución no es una casualidad. La prima de riesgo no es otra cosa que la diferencia en el rendimiento (precio) en el mercado secundario entre el bono alemán a diez años y el español. De esta manera, esos 235 puntos quieren decir que los compradores de deuda en el mercado secundario exigen más rentabilidad por la deuda hispana que por la germana (porque estiman que ésta última es mucho más segura). Aunque es un ratio comparativo, también sirve como una medida muy fiable de cómo valoran los mercados la deuda española.

El bono alemán se encuentra situado algo por encima del 2,5%, con lo que una prima de riesgo de más de 300 puntos pone la rentabilidad de la deuda española en el entorno del 6%. Aunque estos datos vienen de los mercados secundarios, son un anticipo de lo que le costará al Tesoro colocar sus próximas emisiones de deuda. Y a partir de ese momento, esta financiación generará un alto coste, porque durante diez años tendrá que pagar ese interés al que se comprometa. En un contexto de deuda pública disparada, esto dificultará cumplir los objetivos de déficit. Una parte muy importante del gasto anual de los Presupuestos Generales del Estado se dedica al pago de los intereses, con lo que un incremento en los mismos provocará tensión en los capítulos de gasto.

Prima de riesgo de España desde el 1 de julio

Por eso, cuando Grecia o Portugal estuvieron mucho tiempo por encima de los 300 puntos, acabaron despeñándose por el precipicio del rescate. El proceso es como una pescadilla que se muerde la cola:

- Tengo un alto nivel de deuda, por lo que los inversores no se fían de mí

- Como no se fían, me piden un interés mayor para acudir a las nuevas emisiones de deuda

- Ese interés más elevado es un nuevo gasto que se suma a los que ya tenía

- Como tengo más gasto, soy aún menos fiable que antes

- Por lo tanto, los inversores me piden aún más interés y el proceso se acelera de nuevo

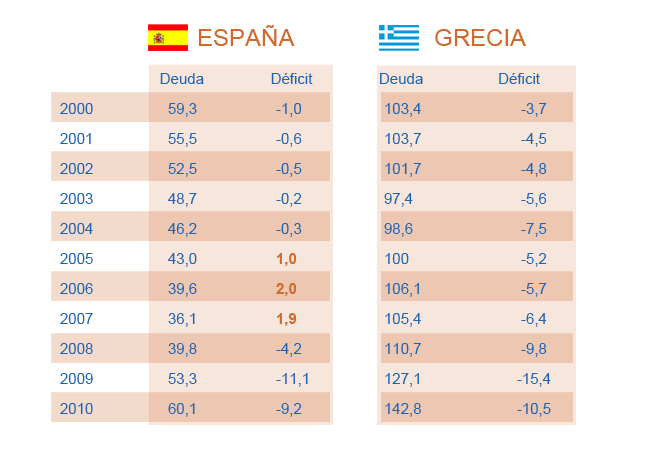

Los vecinos

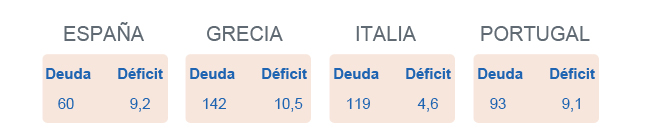

En realidad, la situación de España es sensiblemente mejor que la griega, la portuguesa o la italiana en algunos aspectos esenciales. Comparando su nivel de deuda (ver siguiente cuadro), puede verse que mientras Roma o Atenas deben por encima del 120% de su PIB, Madrid apenas llega al 60% (acabará el año en el 68% si se cumplen las perspectivas del Gobierno). De hecho, esta cifra es inferior a la de los grandes países de la UE, como Alemania o Francia.

El problema no es que deba mucho dinero, sino de que genera dudas en los mercados que vaya a ser capaz de pagarla, porque su déficit está descontrolado. En los últimos dos años, las administraciones públicas españolas han gastado mucho más de lo que han recaudado.

Haciendo un símil con un hogar, España sería como una familia que tiene una hipoteca media, no demasiado grande, pero en la que todos sus miembros se encuentran en paro. Por eso, el banco no le presta dinero. Quizás su vecino del quinto (alemán), tengan una hipoteca mucho mayor, pero también poseen una sólida nómina que le respalda. No hay dudas de que podrá pagar sin problemas las cuotas mensuales.

Eso sí, peor están aún sus vecinos griegos o portugueses. Estos deben mucho más y, además, tienen incluso menos ingresos. De hecho, el banco ya ha empezado a asumir que no cobrará. Y las puertas de las entidades de crédito se les cerrarán durante muchos años. Por último, el vecino italiano debe muchísimo, aunque tiene algunos ingresos, propios de una economía que en su día fue sólida. Ahora, la duda es si podrá volver a la senda del crecimiento que abandonó hace ya unos años.

La encrucijada

La buena noticia es que España debe un 60% del PIB, una cantidad manejable, y que tiene una economía más grande, sólida y diversificada que la de griegos o portugueses. La mala noticia es que las perspectivas de crecimiento para los próximos años son pocas, con lo que la recaudación fiscal tampoco será muy elevada. Además, como dijimos más arriba, con la prima de riesgo por encima de los 300 puntos, financiarse será muy caro, por lo que cerrar el agujero entre ingresos y gastos será aún más complicado.

Con este panorama, la economía española se acerca a una encrucijada en la que tendrá que decidirse por un camino a seguir, desechando las otras opciones. Hasta ahora, el Gobierno ha intentado una vía intermedia, que no le obligase a realizar cambios radicales, pero que lanzase la señal a los inversores de que se estaba por el buen camino de la reducción del déficit. Tras lo visto la semana pasada, parece que esa vía intermedia ya ha llegado a su fin. Es el momento de decidirse por una de las alternativas, con todos sus pros y contras:

1. Reformas: si no hubiera políticos involucrados, seguramente ya hace tiempo que se habría tomado esta vía. España tiene dos peligros, la falta de crecimiento y el descontrol en las cuentas públicas. Entre los especialistas, hay un consenso en que la economía española no crece por su rigidez legislativa (especialmente en el mercado laboral y la actividad empresarial). Sin embargo, las reformas emprendidas hasta ahora (laboral, negociación colectiva, eliminación de la burocracia, eliminación de normativas absurdas,...) han sido pocas y con pocos resultados.

Por otro lado, el segundo aspecto clave es el gasto público. Todas las administraciones tienen un elevadísimo nivel de déficit. El Gobierno central ha tomado algunas medidas, pero ahora todos los ojos se centran en las cuentas autonómicas. En las últimas semanas, se han sucedido las noticias sobre los impagos en ayuntamientos y comunidades; sobre los números rojos del sistema sanitario; o acerca de los pufos ocultos que salen a la luz con los cambios de Gobierno. Mientras esto no se arregle, no habrá inversores que se fíen de España. Pero, ¿estarán los políticos españoles dispuestos a autorregularse o a perder competencias, poder o porción de presupuestos?

2. Ajuste: éste es el camino que ha emprendido Portugal. Cuando se vio que era imposible que pagasen sus deudas, el Gobierno luso tuvo que mirar a sus socios europeos. Éstos aceptaron rescatarle: es decir, dar dinero a Lisboa para que cumpliese con los vencimientos de su deuda pública. A cambio, los nuevos acreedores (la UE, el FMI, el resto de países de la Eurozona) exigen a Portugal una serie de medidas que les den la seguridad de que cobrarán.

Es como si obligasen a Lisboa a aceptar la opción uno, la de las reformas, por las bravas. El problema es que Alemania, Holanda, el FMI o la UE no están tan preocupados por el crecimiento luso a medio plazo como por una reconstrucción de las finanzas a corto que les asegure que les devolverán la mayor parte del dinero prestado. Esto quiere decir que mezclan reformas interesantes y recortes de gasto imprescindibles, con subidas de impuestos que dañan al contribuyente luso y su capacidad para ahorrar y ayudar a la recuperación.

Por eso los gobiernos se resisten al rescate hasta que no tienen otra opción. Rescate es una palabra positiva (implica salvar a alguien), pero que encierra una realidad muy impopular y que es difícil de aplicar en cualquier economía.

3. Quiebra y salida del euro: aunque todos los nieguen, es la perspectiva más cercana a Grecia. El país heleno entrará en bancarrota y la duda es si tendrá que abandonar la zona euro o no. Esto tendría una ventaja: su nueva divisa se depreciaría de forma instantánea y sus exportaciones serían más competitivas.

Estos beneficios para la industria exportadora no serían suficientes para compensar el daño al conjunto del país. Por un lado, los ahorradores verían como su dinero pierde automáticamente una gran parte de su valor (ellos tenían 10.000 euros y ahora les dicen que tienen 10.000 dracmas). Las puertas del crédito internacional se cerrarían durante muchos años: nadie iba a prestar dinero a este país mientras no se devolviera lo anterior. Y el sistema financiero correría el riesgo de colapsarse, con los clientes haciendo cola en los bancos y reclamando que les devolvieran sus euros. Podría ser una situación muy similar al corralito argentino. Sin embargo, a pesar de su dureza, puede que sea la única alternativa a su alcance en estos momentos.

Alberto Recarte explicaba claramente en febrero del año pasado cuál sería la situación de Grecia si tuviera que abandonar el euro (algo que, por otro lado, parece cada vez más cercano):

"Los problemas de Grecia tienen difícil solución dentro del euro. Aunque tampoco les sería fácil a los griegos alcanzar el equilibrio fuera del euro, pues una salida voluntaria, o forzada, de la Unión Monetaria, significaría un aumento enorme de su deuda exterior, la quiebra de su sistema financiero, la suspensión de pagos de su sector público y la devaluación de cualquiera que fuera su moneda nacional. Junto con la necesidad de tener que hacer las mismas reformas a las que ahora está obligada, pero con una diferencia: la industria exportadora podría recuperarse y, con las reformas hechas, podría impulsar el crecimiento de toda la economía, con lo que, además, la pobreza provocada por la pérdida de valor de su nueva moneda nacional se distribuiría más equilibradamente entre todos, y no como ahora desigualmente, entre los que tienen trabajo y patrimonio neto positivo y los que no tienen ni trabajo ni patrimonio".

España está muy lejos de la situación de Grecia. Como puede verse en el gráfico, sus finanzas públicas son mucho más sólidas, incluso en la actual coyuntura. Pero lo ocurrido en la última semana con la prima de riesgo es un aviso para navegantes. Podemos estar llegando a un momento decisivo y habrá que tomar decisiones. Del camino escogido, dependerá el futuro de la economía española en la próxima década.