Se habla realmente poco de ello, pero estamos asistiendo en los últimos meses a una nueva fase de recrudecimiento del credit crunch que comenzó a mediados de 2007 y que, como tantos indicadores negativos en esta crisis, parece no tocar fondo.

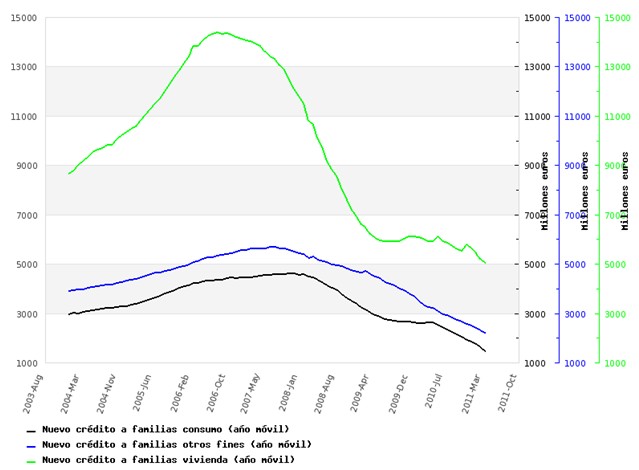

El nuevo crédito a familias en abril se hunde en todos sus componentes, como puede verse en el cuadro adjunto:

En el gráfico se aprecia con más claridad la magnitud del desplome, y cómo la pendiente se ha acentuado en los últimos meses, sobre todo para vivienda y crédito para otros fines.

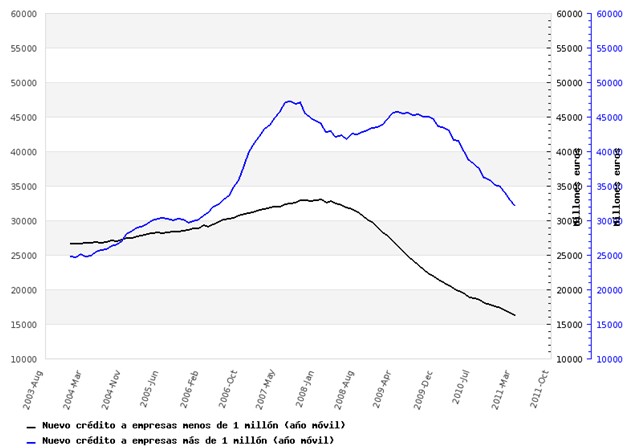

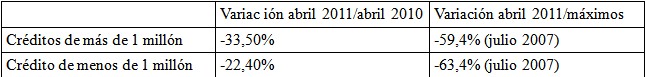

En cuanto al crédito empresarial la situación no es mucho mejor:

En el gráfico se ve igualmente el mismo incremento de la pendiente en los últimos meses, sobre todo en el gran crédito (más de 1 millón de euros).

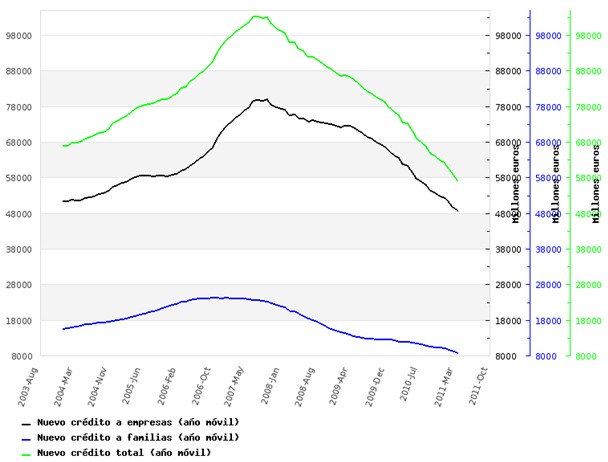

La misma imagen se aprecia en el gráfico del conjunto del crédito, del total a las familias y del total a empresas.

En estos momentos, y desde hace unos meses, han dejado de entrar en la economía española más de 60.000 millones mensuales en forma de crédito respecto a los máximos de la burbuja, y los niveles ya se encuentran muy por debajo de los de 2004. Ésta es la razón de que todos los indicadores parciales de consumo e inversión, casi sin excepción, se encuentren en negativo.

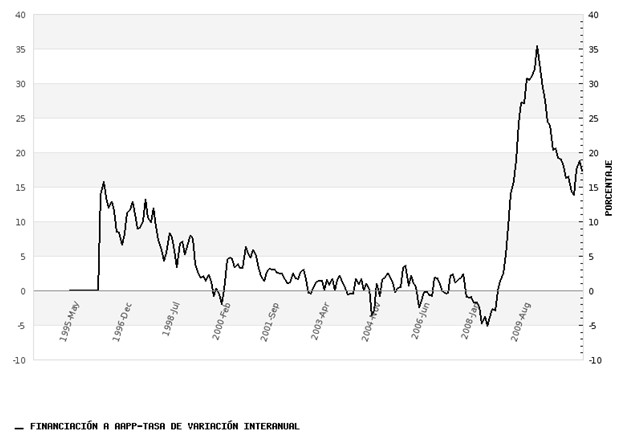

El efecto crowding out (en el que el sector público expulsa del mercado del crédito al sector privado) es en parte responsable de esta situación. Sólo en el primer trimestre de 2011 el Tesoro ha emitido deuda por valor de más de 24.638 millones. A su vez, los compradores extranjeros han reducido su cartera de deuda española en 9.526 millones. Estos 34.164 millones han tenido que ser cubiertos mediante inversiones de residentes en España, especialmente por parte de la banca (19.427 millones), entidades de seguros (5.024 millones), fondos de pensiones (2.099 millones) y fondos de inversión (2.615 millones).

Una vez agotado el Fondo de Reserva de la Seguridad Social (ahora casi íntegramente invertido en nuestros bonos del Tesoro, que se están transformando rápidamente en una nueva versión de los bonos patrióticos), ahora es el sector privado el que apuesta todo a una sola carta, que es la de que España no va a quebrar. Ojalá acierten porque, en caso contrario, muchos pequeños inversores perderán una gran parte de sus ahorros.

Lo peor de todo es que este desplazamiento del sector privado por parte del público provoca que los recursos sean empleados de una forma absolutamente negligente por una clase política que piensa más en mantener sus redes clientelares que en el beneficio del conjunto de los ciudadanos.

En el gráfico puede apreciarse que, paralelamente a la contracción del crédito al sector privado, seguimos asistiendo a incrementos brutales de la financiación al sector público, con una tasa interanual que actualmente está en el 17%.

Pero además del efecto crowding out, existen serias dificultades para obtener financiación exterior por parte de nuestras entidades financieras. A pesar de que a partir del verano pasado la cámara de compensación LCH.Clearnet comenzó a admitir los bonos del Tesoro como colateral para obtener préstamos en el interbancario, esto a todas luces no ha sido suficiente como para compensar la política contractiva por parte del Banco Central Europeo (BCE) en materia monetaria.

Desde el pasado junio, el BCE ha reducido sus préstamos a la banca europea desde un máximo de 713.202 millones de euros, como puede verse en el documento del Banco de España (columna 3), hasta 322.853 millones en abril (últimos datos disponibles). En lo que respecta a España, la reducción ha sido si cabe aún más brusca, desde los 110.128 millones de agosto hasta los 32.991 de abril.