Casi nadie duda ya de que Grecia será el primer país de la zona euro en suspender pagos, la cuestión ahora radica en cómo implementar una reestructuración de la deuda helena sin provocar un estado de pánico generalizado en Europa e, incluso, una ruptura de la actual Unión Monetaria.

Entre las diversas propuestas que barajan las autoridades internacionales destaca, sobre todo, una: la aplicación de quitas y el alargamiento de los plazos de devolución mediante el intercambio de antiguos bonos helenos por otros nuevos avalados por la zona euro. Es decir, una especie de Plan Brady a la europea, muy similar al puesto en marcha a finales de los años 80 para reestructurar la deuda de varios países latinoamericanos.

Antecedentes

La idea no es nueva y, en realidad, se viene barajando desde hace meses. El pasado enero ya se desvelaron algunos detalles: Alemania planteó entonces la posibilidad de que el actual Fondo de rescate comprara los bonos griegos a los acreedores (sobre todo, bancos) a precio de mercado (es decir, con descuento sobre su valor nominal) para luego revendérselos a Grecia a un coste de financiación inferior a cambio de estrictas reformas. Es decir, la aplicación de quitas mediante el intercambio de bonos, tal y como avanzó Libre Mercado.

En febrero la idea empezó a cuajar entre las autoridades internacionales. Ante el fracaso del rescate, la UE, el Fondo Monetario Internacional (FMI) y el Banco Central Europeo (BCE) coincidían en que algún tipo de reestructuración sería, prácticamente, inevitable. La idea barajada entonces seguía siendo la misma: una quita mínima del 35% a los tenedores de deuda pública (acreedores), que se llevaría a cabo mediante un intercambio voluntario de bonos al 65% de su valor nominal (como máximo); la inyección de nuevos fondos extraordinarios por parte de Bruselas y el FMI; pero, eso sí, a un tipo de interés menor al exigido actualmente, y la extensión del plazo de devolución.

Poco después, a mediados de abril, Alemania anunció oficialmente su receta tras admitir, por primera desde el inicio de la crisis de deuda, que la suspensión de pagos era una opción factible para solventar el desaguisado griego. Y es ahora, en pleno proceso de negociación con Atenas acerca de un segundo plan de rescate -que podría oscilar entre los 30.000 y 60.000 millones de euros extra-, cuando fuentes oficiales del Ejecutivo germano avanzan que, entre las distintas medidas que se estudian, se incluye la posibilidad de una "remodelación" de los créditos existentes involucrando de forma voluntaria a los inversores privados.

Se abriría, pues, un escenario completamente nuevo y desconocido, cuyos efectos secundarios son difíciles de prever, de ahí la incertidumbre reinante en los mercados a lo largo de las últimas jornadas. ¿Es posible que un país miembro suspenda pagos y se mantenga en la zona euro? Los asesores de la canciller Merkel consideran que sí, y ésta no lo descarta dadas las crecientes presiones internas a las que está sometida. En este sentido, destaca la propuesta del prestigioso e influyente instituto alemán IFO, consistente en adelantar la puesta en marcha del nuevo Mecanismo Europeo de Estabilidad (MEE), previsto para 2013.

La propuesta del IFO

Así, según estos analistas, "si las dificultades de pago persisten después de un periodo de dos años [como es el caso de Grecia], hay que asumir que una insolvencia es inminente". Ante tal situación, las denominadas Cláusulas de Acción Colectiva (CACs) en los contratos de bonos estatales garantizan que "un país pueda acogerse a un procedimiento por partes cuando se intenta encontrar un acuerdo con sus acreedores. Permite negociar con los titulares de bonos con una determinada fecha de vencimiento por vez, sin que los titulares de bonos con otros vencimientos tengan derecho a poner también sus reclamaciones sobre la mesa".

Según el IFO, en este caso, "el MEE proporciona ayuda en términos de bonos de remplazo con una garantía parcial (hasta un 80 por ciento) que el país puede ofrecer a aquellos acreedores cuya deuda venza, pero sólo bajo la condición de que acepten un descuento (haircut). El descuento hará que los bancos y otros titulares de bonos del gobierno asuman parte del riesgo de sus inversiones. El descuento ayudará claramente a estabilizar los mercados, ya que se ajustará de forma limitada (entre el 20 y el 50 por ciento) sobre la base de los descuentos ya considerados por los inversores en el mercado".

La emisión de estos bonos de reemplazo "posibilitaría a estos países recomprar la deuda con los actuales valores descontados de mercado, con el objetivo de reducir de forma significativa su nivel de endeudamiento total como porcentaje del PIB". Es decir, Grecia podría hacer uso de los créditos del Fondo de rescate para recomprar su deuda pública a los acreedores privados. Pero, tal y como advierte el IFO, "los acreedores deben ofrecer en primer lugar una renuncia parcial de sus demandas", lo cual significa asumir pérdidas (quitas), extender plazos (más años para recuperar el dinero) y una menor rentabilidad (tipos de interés más bajos).´

De este modo, se pretende limitar el pánico que provocaría una suspensión de pagos pura y dura (unilateral) en el seno de la Unión. Sin embargo, de una u otra forma, en realidad, todo gira en torno a una misma propuesta, un "Plan Brady": intercambiar bonos malos (griegos) por otros buenos (europeos), pero a cambio de que los acreedores asuman ciertas pérdidas en el proceso.

Rogoff y Roubini apoyan esta vía

El execonomista jefe del FMI Kenneth Rogoff ya avanzó esta posibilidad hace meses. No es el único, el conocido economista Nouriel Roubini apuesta, igualmente, por esta vía. En un reciente documento respecto a la posible reestructuración de la deuda griega, el profesor de la Universidad de Nueva York admite que la trayectoria de la deuda pública griega es "manifiestamente insostenible". La "austeridad fiscal y las reformas estructurales son necesarias, pero no serán suficientes". Grecia no logrará financiarse en los mercados ni en 2012 ni en 2013, y su deuda pública logrará estabilizarse, como mucho, en el entorno del 160% del PIB.

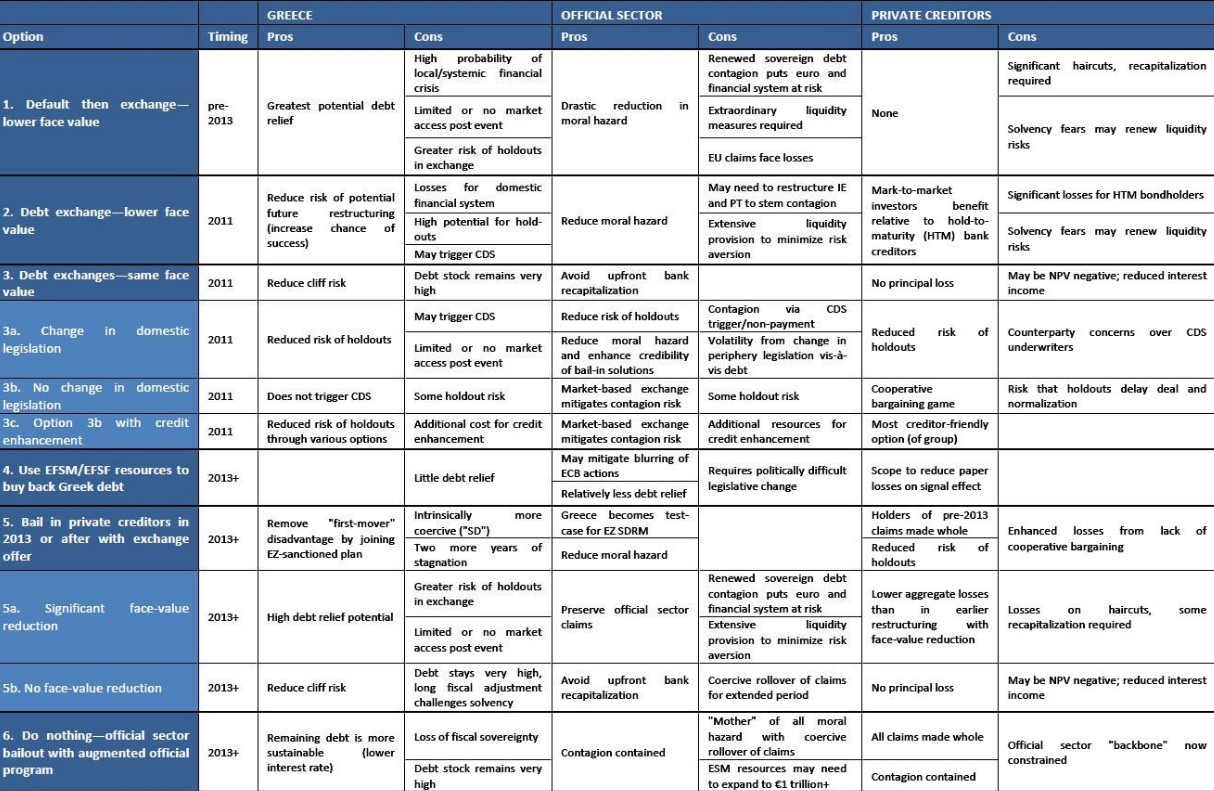

Por ello, Roubini propone una reestructuración mediante un bono "similar" al del Plan "Brady". Así, de las distintas opciones existentes (ver tabla), el economista apuesta por la tercera, el intercambio de bonos: por un lado, la deuda antigua sería sustituida por nuevos bonos garantizados, con el mismo valor nominal, pero vencimientos más largos (sin quitas, pero con espera), para aquellos inversores que pretendan mantener en su balance estos activos hasta vencimiento (bancos, fondos de pensiones, compañías de seguros...); por otro, un intercambio de bonos, pero esta vez con descuento (quitas) para los acreedores que quieran venderlos en el mercado (hedge funds, fondos de inversión...). "Como en el Plan Brady, un grupo preferiría un bono con descuento y el otro un bono a la par", añade Roubini.

Pero Roubini o Rogoff no son los únicos analistas que apuestan firmemente por esta solución. El profesor Barry Eichengreen, de la Universidad de Berkeley, también defiende adaptar el Plan Brady al caso griego, con la posibilidad incluso de que la rentabilidad de los bonos helenos varíe en función del PIB del país a fin de garantizar su capacidad de pago.

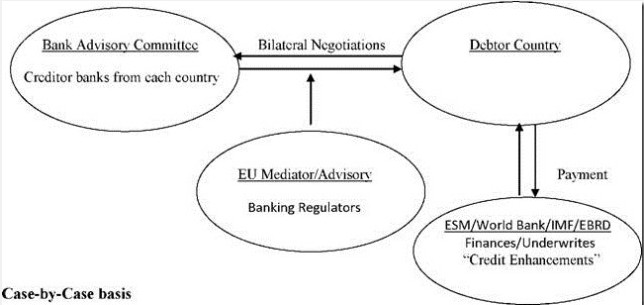

Asimismo, Gary Evans y Peter Allen, expertos en reestructuración de deuda soberana tras participar en el Plan Brady, publicaron recientemente un documento bajo el título Un Plan Trichet para la zona euro. Una solución creíble a la crisis de deuda.

"Europa necesita un plan con los dos mismos objetivos que el Plan Brady": reducir la carga de la deuda de los países periféricos, y reforzar los balances de los bancos para controlar las pérdidas derivadas de la reestructuración. Para ello, proponen igualmente un intercambio de bonos con quitas, aplazamiento de pagos y menores cargas financieras con el objetivo de reducir el volumen de deuda pública de los países insolventes, al tiempo que el actual Fondo se podría destinar a reforzar el capital de los bancos directamente afectados.

Así pues, todos los caminos llevan a Roma. La restructuración helena es cuestión de tiempo y todo apunta a que la opción escogida será un canje de bonos para limitar las pérdidas entre los inversores privados, evitando así que estalle el pánico. Lo único cierto, por el momento, es que un Plan Brady a la europea está encima de la mesa. Los detalles del segundo plan de rescate heleno se discutirán, previsiblemente, en la próxima reunión de ministros de Economía europeos (Ecofin) del próximo 16 de mayo.