El pasado diciembre la Reserva Federal (FED) hizo públicos una gran cantidad de documentos sobre sus préstamos a las entidades financieras en 2008 tras el colapso de Lehman Brothers Holdings Inc..

Ahora, el Tribunal Supremo le ha obligado a desclasificar 29.346 páginas adicionales referentes a la ventanilla de descuento (créditos de emergencia a cambio de activos que sirven de garantía). Como la Reserva Federal no estaba muy por la labor de facilitar la divulgación de esta información la ha entregado mediante 894 archivos en pdf contenidos en disquetes.

Las reticencias de la FED

El Congreso ya había ordenado, con dos años de retraso, que se desvelaran los receptores de los préstamos concedidos después de junio de 2010. Pero, ante las exigencias por parte de los medios de comunicación de conocer la información referente a los años en que se realizaron los grandes créditos, la FED se había negado alegando que si se producía otra crisis las entidades financieras "no recurrirían a la ayuda que iban a necesitar" por miedo a quedar retratados.

Sin embargo, el congresista Ron Paul recuerda que la SEC (el regulador bursátil en EEUU) regularmente publica información "negativa" sobre diversas empresas investigadas por fraude contable y otras irregularidades. "Tienen que divulgarlo y decirle al pueblo exactamente lo que está pasando con la empresa", dijo Paul, "pero aquí tenemos un banco central que realmente esconde información".

Efectivamente, es la propia Reserva Federal, tan poco dada a la transparencia, quien tiene más interés en no desvelar los datos puesto que sus prácticas serán ahora irremediablemente estudiadas con detalle.

De hecho, desde que la Reserva Federal empezó a prestar dinero a los bancos mediante la ventanilla de descuento en 1914, jamás había revelado la identidad de los prestatarios. Esta práctica consiste en prestar a los bancos a unos tipos más reducidos que los de mercado dándoles así facilidades para que, a su vez, distribuyan -en teoría- ese dinero al público. Pero la idea inicial consiste en limitarse a bancos solventes con problemas puntuales.

En septiembre de 2008, la FED prestó mediante la ventanilla de descuento y diversos programas de emergencia hasta un total de 1,5 billones de dólares (mucho más que todo el PIB anual de España). En concreto, 1.574.142.741.934 dólares.

Amparándose en la Ley de Libertad de Información, que garantiza el acceso de todo ciudadano americano a los documentos del Gobierno, periodistas de Bloomberg News y Fox Business solicitaron los datos referentes a los años 2008 y 2009. Cuando la juez Loretta A. Preska, del Distrito Sur de Nueva York, les dio la razón, la FED llevó el caso al Tribunal de Apelaciones, que volvió a fallar a favor de los periodistas.

El banco central decidió dejar ahí el asunto, pero un grupo que aglutina a los mayores bancos comerciales del país apeló al Tribunal Supremo. Éste último, sin embargo, dejó intactas las órdenes judiciales que obligaban a la Reserva Federal a revelar los datos. Según la justicia americana, el banco central es y debe ser independiente; pero tal independencia ha de entenderse respecto del Ejecutivo, no del Congreso, que es quien ostenta el derecho constitucional a emitir la moneda.

Las malas práctica de Bernanke

Una de las directrices que, supuestamente, rigen la política de los bancos centrales durante las crisis es la conocida como Regla de Bagehot, que reza así: "Presta libremente, contra buenas garantías, a tipos punitivos". Es decir, que fluya el crédito, sí, pero sin regalar el dinero. Walter Bagehot fue uno de los primeros en percatarse del enorme potencial destructivo de los bancos centrales. Consciente, sin embargo, de que era prácticamente imposible acabar con estos monopolios públicos, adoptó la actitud pragmática de recomendar políticas que hiciesen el menor daño posible.

Esta limitación quedó reflejada en la legislación americana en 1991 cuando el Congreso restringió las ayudas que la FED podía otorgar a los bancos en problemas, obligando por ley a que todos los préstamos estuviesen "plenamente garantizados". Esta medida fue resultado de una investigación parlamentaria previa en la que se descubrió que 300 bancos quebrados entre 1985 y 1991 debían dinero a la Reserva Federal en el momento en el que se declararon en suspensión de pagos.

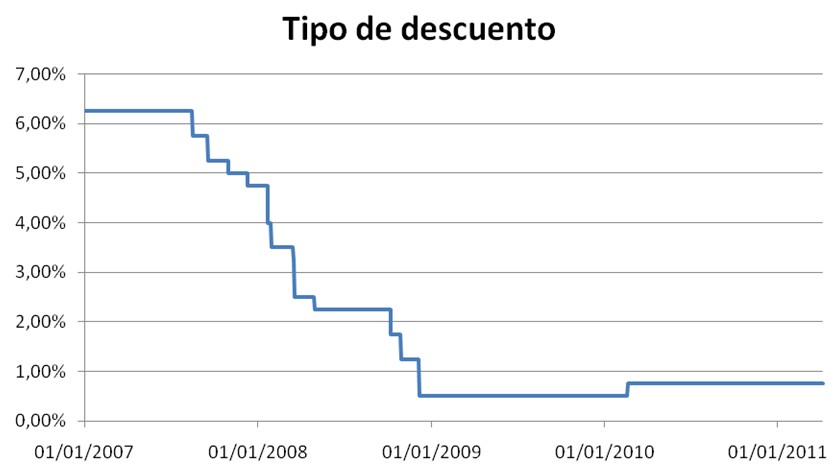

Pese a todo, la actuación de la Reserva Federal durante la reciente crisis no pudo alejarse más de la Regla de Bagehot: el 72% de las garantías que se aceptaron el 29 de septiembre de 2008 eran de la peor calidad y el tipo de descuento fue bajísimo.

En cuanto a las garantías, la FED se alejó tanto de la ley que le obliga a realizar sólo los préstamos "plenamente garantizados" que, en total, llegó a aceptar como garantía más de 118.000 millones en deuda de ínfima calidad, incluyendo bonos basura.

En cuanto al tipo de descuento, que a principios de 2007 era del 6,25%, fue reduciéndose gradualmente hasta situarse en el 0,5% desde finales de 2008 hasta principios de 2010. Actualmente, el tipo es del 0,75%. Aunque ésta fue la primera medida de la Reserva Federal para prestar a los bancos, también recurrió a otros programas de emergencia igualmente generosos.

Pero esos otros programas tampoco se ajustaron a las precauciones de Bagehot. Así, los préstamos concedidos a los principales agentes mediante el programa de facilidades de crédito de la FED implicaron un riesgo mayor que el valor de sus garantías. De hecho, el banco central llegó a aceptar cualquier tipo de garantía que fuese aceptada en un préstamo con intermediario.

El congresista Ron Paul, como presidente de la Subcomisión de la Tecnología y Política Monetaria Nacional que supervisa a la Reserva Federal, ha anunciado que el próximo mes de mayo se convocará una audiencia parlamentaria sobre la información desclasificada. Paul lleva dos años pidiendo que se realice una auditoría pública a la Reserva Federal.

El congresista Ron Paul, como presidente de la Subcomisión de la Tecnología y Política Monetaria Nacional que supervisa a la Reserva Federal, ha anunciado que el próximo mes de mayo se convocará una audiencia parlamentaria sobre la información desclasificada. Paul lleva dos años pidiendo que se realice una auditoría pública a la Reserva Federal.

Los beneficiados

El principal prestatario el 29 de septiembre fue Morgan Stanley con 61.300 millones de dólares. Ofreció garantías por valor de 66.500 millones, incluyendo 21.500 millones en acciones, 19.400 millones en activos de valoración desconocida y 6.700 millones en bonos basura y deuda impagada.

El segundo fue Merrill Lynch con 36.300 millones. Ofreció garantías por 39.100 millones que incluían 23.300 millones en acciones, 6.300 millones en activos de valoración desconocida y 3.000 millones en bonos basura o impagados.

Sin embargo, una de las sorpresas más sonadas de esta desclasificación ha sido que la mayoría de prestatarios no fueron bancos americanos sino extranjeros. Puesto que los préstamos se concedieron a filiales americanas de bancos extranjeros no se ha incumplido la ley a este respecto. Pero los críticos observan que, actuando así, la Reserva Federal se erige de facto en "el prestamista de última instancia" del mundo y no de Estados Unidos, es decir, en el banco central mundial.

Este tipo de préstamos de urgencia alcanzaron su punto álgido en octubre de 2008 con 111.000 millones. El 70% fue para bancos extranjeros. Concretamente, la mitad de dicha cuantía fue a parar a dos grandes bancos europeos: el belga Dexia y el irlandés Depfa. Otras entidades de la UE que recibieron préstamos ese mes fueron el alemán Deutsche Bank y el británico Barclays. De hecho, el Banco de China recibió más de 500 millones en un solo día.

Además de las malas garantías, los nada punitivos tipos de interés y la nacionalidad de los receptores, otro aspecto que ha llamado poderosamente la atención de los analistas ha sido la revelación de información que contradice algunas afirmaciones efectuadas cuando estos datos todavía se consideraban clasificados.

Gary D. Cohn, presidente de Goldman Sachs, declaró bajo juramento el 30 de junio que había recurrido a la ventanilla de descuento una vez "a petición de la FED para asegurarse de que nuestros sistemas estuviesen enlazados con los suyos, y fue por una cantidad de dinero de minimis". De hecho, era una de las instituciones que había afirmado que no necesitaba el dinero. Sin embargo, la información desclasificada indica que acudió a la ventanilla de descuento no menos de cinco veces. El préstamo mayor fue de 50 millones de dólares, aunque ciertamente muy inferior a los bancos anteriormente mencionados.

Además, como ya sucediera en la anterior crisis bancaria de 1985-1991, la FED ayudó generosamente a entidades que, posteriormente, quebraron. De los más de 1.000 bancos que recibieron préstamos, al menos 111 acabaron suspendiendo pagos. Ocho de ellos debían dinero a la FED el día que se declararon insolventes, incluido el Washington Mutual, la quiebra bancaria más grande de la historia de EEUU.

Dada la gran cantidad de información desclasificada y su formato intencionadamente incómodo, los analistas están estudiando todavía los pormenores de la actuación del banco central más poderoso del mundo. El próximo mayo se añadirán a estos datos las declaraciones en comisión parlamentaria anunciada por Ron Paul.

Crédito de 5.000 millones a Gadafi

Otro dato, cuanto menos sorprendente, es que el Arab Banking Corp. (ABC), con sede en Bahréin, se sirvió de una filial en Nueva York para hacerse con 73 préstamos de la FED por un total de 5.000 millones de dólares entre 2008 y 2009, momento en que un 29% de su capital estaba controlado por el Banco Central de Libia, en manos del dictador Gadafi, al que ahora la ONU (y por tanto EEUU) ha declarado la guerra.

En octubre de 2008, de los 111.000 millones de dólares que prestó la Reserva Federal mediante la llamada ventanilla de descuento, 1.100 millones fueron para ABC. En octubre del siguiente año obtuvo otros 4.000 millones.

Las reacciones no se han hecho esperar

Al conocerse este dato, Ron Paul, conocido por su incansable crítica a la Reserva Federal, expresó: "¡Qué erráticos deben parecer los Estados Unidos cuando cubrimos a un dictador alternativamente con dólares y bombas!"

"Debemos considerar la posibilidad de que esos préstamos estén financiando casualmente armas [que Gadafi] está usando contra su propio pueblo y contra los ejércitos occidentales", añadió. "No sería la primera vez que las actividades encubiertas de la FED han socavado no sólo nuestra economía y el valor del dólar sino también nuestra política exterior".

Por su parte, el senador Bernard Sanders de Vermont, quien redactó buena parte de las provisiones en la ley Dodd-Frank, que imponen condiciones de transparencia a la Reserva Federal, envió una carta al presidente de la FED, Ben S. Bernanke, al Secretario del Tesoro, Timothy F. Geithner, y al comptoller interino de la divisa, John Walsh, indicando lo siguiente: "Para mí es incomprensible que, mientras los pequeños comercios solventes de Vermont y de todo el país no podían recibir créditos asequibles, la Reserva Federal estuviera entregando decenas de miles de millones en crédito a un banco que está significativamente controlado por el Banco Central de Libia", en referencia al agregado total de préstamos concedidos a ABC.

Por su parte, el senador Bernard Sanders de Vermont, quien redactó buena parte de las provisiones en la ley Dodd-Frank, que imponen condiciones de transparencia a la Reserva Federal, envió una carta al presidente de la FED, Ben S. Bernanke, al Secretario del Tesoro, Timothy F. Geithner, y al comptoller interino de la divisa, John Walsh, indicando lo siguiente: "Para mí es incomprensible que, mientras los pequeños comercios solventes de Vermont y de todo el país no podían recibir créditos asequibles, la Reserva Federal estuviera entregando decenas de miles de millones en crédito a un banco que está significativamente controlado por el Banco Central de Libia", en referencia al agregado total de préstamos concedidos a ABC.

ABC, por su parte, declaró que "actualmente no tiene deudas pendientes con la Reserva Federal ni con ningún otro programa de préstamos de emergencia". En 2008, ABC anunció unas pérdidas de 880 millones de dólares. Al cabo de dos años, se había recuperado, obteniendo unos beneficios de 265 millones. El pasado diciembre, la entidad anunció que la participación del Banco Central de Libia había aumentado hasta el 59,3% al adquirir las participaciones de Abu Dhabi Investment Authority. Ese mismo mes, Fitch redujo el rating de ABC.

El pasado 25 de febrero, el Gobierno americano congeló los activos relacionados con el dictador libio. Sin embargo, ABC ha quedado exento, al tiempo que se le prohíbe seguir operando con el Gobierno de Libia, según el Departamento del Tesoro. Fitch, sin embargo, le ha vuelto a reducir el rating hasta el nivel más bajo.

"¿Por qué exentaría el Gobierno americano al Arab Banking Corporation de las sanciones económicas cuando está controlada principalmente por el Banco Central de Libia?", se pregunta Sanders.

Oficialmente, la intención de las exenciones (de las que se benefician menos de doce bancos en todo el mundo) es evitar perjudicar indebidamente a los países en los que están sitas las instituciones financieras controladas parcialmente por Libia. Los expertos anti-corrupción advierten de que esto puede verse como una laguna legal aprovechable para realizar transferencias con Libia.

Pero hay más: todos los préstamos de la Reserva Federal, con sus tipos reducidísimos del 0,25%, tenían por garantía bonos del Tesoro norteamericano. Es decir, que ABC tomaba prestado de un organismo del Gobierno de EEUU (la Reserva Federal) a un tipo de interés prácticamente cero y, por otro lado, prestaba a un interés más alto a otro organismo del Gobierno estadounidense (el Tesoro). Operaciones ocultas de la banca central que hoy, al fin, empiezan a ver la luz.