Hasta el momento, el Gobierno ha aprobado dos reformas financieras de calado con el objetivo de solventar la crisis financiera que sufre España. La primera, consistente en impulsar las denominadas fusiones frías (SIP) mediante créditos públicos a través del Fondo de rescate bancario (Frob), terminó en un rotundo fracaso, tal y como se preveía. La segunda, concebida en principio para forzar la privatización de las cajas de ahorros, tiene visos de seguir el mismo camino.

Y es que, el sector de las cajas de ahorros sigue adoleciendo, en gran medida, de los mismos problemas que al principio: sus balances no reflejan la realidad y los poderes políticos rechazan ceder el control. Ante esta perspectiva no es de extrañar que el capital privado se niegue a abrir el grifo a las cajas de ahorros, tal y como tenía previsto el Gobierno y el propio Banco de España, y en caso de hacerlo exigen garantías o avales del Estado para cubrir potenciales pérdidas. Esto último es, precisamente, una de las medidas que baraja el regulador para tratar de solventar la difícil situación de la CAM.

Según las fuentes financieras consultadas por Libre Mercado, la opinión de los inversores extranjeros es clara: no se fían de los balances y no están dispuestos a invertir en cajas, a excepción de Bankia, que está preparando su salida a Bolsa. Además, no tiene sentido invertir dinero en una entidad si los gestores que la llevaron a la ruina siguen manteniendo el control.

Valoraciones por los suelos

Dicha desconfianza se está reflejando en las valoraciones de las cajas en dificultades. Así, por ejemplo, ante el riesgo que asumiría una entidad sana al adquirir la CAM, los interesados, especialmente los bancos españoles cotizados, estarían pidiendo un descuento del 70% o el 80% del valor en libros de la CAM. Mientras, el presidente de NovaCaixaGalicia (NCG), Julio Fernández Gayoso, aseguró el martes que las valoraciones de la cajas que están realizando los expertos de cara a su salida a Bolsa "son tan bajas que dan miedo".

Si a esto se suma el hecho de que una de cada dos cajas deberá captar un importante volumen de recursos para cumplir con las nuevas exigencias de capital establecidas por el Gobierno, el riesgo de que casi el 40% del sector acabe nacionalizado, total o parcialmente, crece por momentos. Y es aquí donde, una vez más, las cifras oficiales vuelven a chocar con la realidad: mientras el Banco de España estima, como máximo, una inyección pública de 15.000 millones de euros, la mayoría de analistas elevan esta cuantía por encima de los 50.000 millones e, incluso, mucho más. En este sentido, cabe recordar que el mercado baraja un agujero en la CAM de hasta 5.000 millones, muy superior al previsto inicialmente.

Así pues, las dudas que arroja el sector financiero son muchas y, por el momento, pocas las respuestas. Donde todos coinciden es que, en caso de que el capital privado no entre, tendrá que hacerlo el público de una u otra forma para mantener las cajas en pie, ya sea por la vía de la nacionalización, de la intervención y subasta previo saneamiento o bien mediante la venta a otra entidad con garantías públicas. Medidas todas ellas que supondrán un importante desembolso de dinero público.

Liquidación

Sin embargo, sí existen alternativas a la nacionalización. El cierre y la liquidación de la entidad, sin coste para el depositante pero sí para el acreedor (entidades que le hayan prestado dinero). Así, al menos, opina Luis Garicano y Jesús Fernández-Villaverde, dos destacados miembros de Fedea (Fundación de Estudios de Economía Aplicada).

¿Cuál es la alternativa? Según Garicano, profesor en la London School of Economics, "las entidades inviables hay que intervenirlas, cerrarlas y dejar que los que las prestaron el dinero imprudentemente sufran las consecuencias [...] sigue siendo tan inevitable como el primer día". Villaverde, por su parte, desarrolla este argumento tomando como referencia el caso de la CAM:

1) La CAM está, a efectos prácticos, al borde la quiebra.

2) La CAM no es una entidad sistémica (es decir, de aquellas cuya caída haría que el sistema financiero en su conjunto se resintiese de manera importante).

3) Toda la evidencia empírica que tenemos es que el capital organizacional de los bancos y cajas es relativamente pequeño (es decir, que el know-how de cómo dar hipotecas no es algo particularmente profundo o que vaya a desaparecer con la CAM).

4) Como consecuencia de 2) y de 3), no existe ninguna razón convincente para que el contribuyente tenga que pagar el dinero necesario para refinanciar la institución.

5) Existe, a más y a mayores, una alternativa clara, sencilla y que responde a la lógica de una economía de mercado: la liquidación ordenada. Una intervención con garantía de los depósitos, una venta de los activos y una quita a los deudores no depositantes. La CAM estuvo mal gestionada y los deudores fallaron en su responsabilidad de debida diligencia en sus inversiones. Ellos son los que tienen que pagar por ello, no el contribuyente español medio.

6) Por consiguiente, la actitud del Banco de España de buscar alternativas a 5) con fusiones, compras o inyecciones de dinero públicas es incomprensible.

7) En EE.UU. quiebran bancos (no sistémicos) constantemente y no pasa nada. En España nos podríamos empezar a aplicar el cuento.

Efectivamente, la nacionalización no es la única salida posible. De hecho, la Comisión Europea tiene en marcha un plan para permitir la quiebra ordenada de entidades financieras con el fin de no cargar toda la factura al contribuyente; Dinamarca ha sido el primero en la zona euro en instaurar esta práctica, con quitas de hasta el 40% a los acreedores; asimismo, el rescate privado de entidades es factible, tal y como defiende el Instituto Juan de Mariana; y, por último, como señala Villaverde, en EEUU quiebran bancos (no sistémicos) y "no pasa nada".

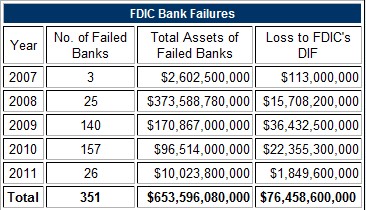

¿Cuántos? Hasta el momento, 351 entidades han quebrado en EEUU desde 2007, y sus depositantes han recuperado el dinero -hasta el máximo legal- a través del Fondo de Garantía de Depósitos (FDIC). El último tuvo lugar a finales de marzo: The Bank of Commerce, en el estado de Illinois, la quiebra bancaria número 26 en lo que va de año.

Mientras, la lista de bancos en problemas se aproxima ya a 1.000, de los más de 8.000 asegurados por el FDIC en EEUU. Aunque eso sí, dadas las abultadas pérdidas en las que ha incurrido el FDIC, la agencia ha tenido que recurrir a un crédito extraordinario del Tesoro próximo al medio billón de dólares para asegurar el dinero de los depositantes.